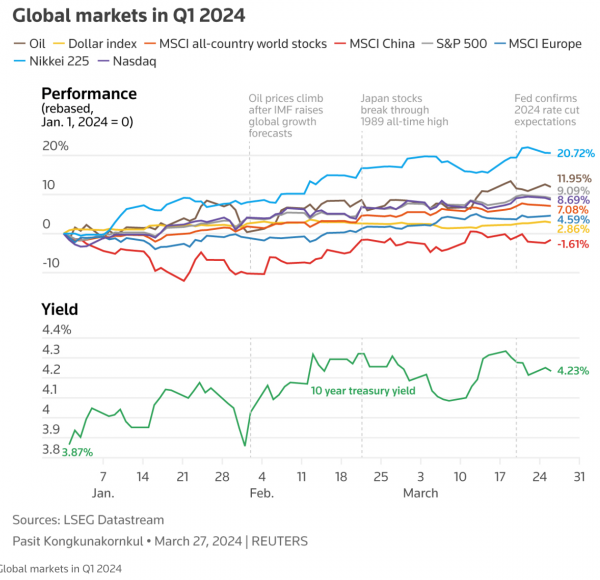

Ο παγκόσμιος δείκτης μετοχών της MSCI, ο οποίος έσπασε ρεκόρ τον Μάρτιο, έχει αυξηθεί κατά 10% από τα μέσα Ιανουαρίου, αφού οι traders έριξαν τα προηγούμενα στοιχήματα για έως και επτά μειώσεις των επιτοκίων των ΗΠΑ το 2024, στη συνέχεια συμβιβάστηκαν με την ιδέα των μειώσεων από τον Ιούνιο.

Με υψηλούς ρυθμούς ολοκληρώνουν οι παγκόσμιες αγορές ομολόγων και μετοχών το πρώτο τρίμηνο, με τους επενδυτές να είναι έτοιμοι για περισσότερες επιθετικές κινήσεις στο μέλλον,

μετά από μήνες που το κλίμα ακροβατούσε μεταξύ αισιοδοξίας και απαισιοδοξίας, σχετικά με τις μελλοντικές μειώσεις των επιτοκίων από τις μεγάλες κεντρικές τράπεζες.Ο παγκόσμιος δείκτης μετοχών της MSCI, ο οποίος έσπασε ρεκόρ τον Μάρτιο, έχει αυξηθεί κατά 10% από τα μέσα Ιανουαρίου, αφού οι traders έριξαν τα προηγούμενα στοιχήματα για έως και επτά μειώσεις των επιτοκίων των ΗΠΑ το 2024, στη συνέχεια συμβιβάστηκαν με την ιδέα των μειώσεων από τον Ιούνιο.

Η Εθνική Τράπεζα της Ελβετίας, αιφνιδιαστικά, ξεκίνησε την περασμένη εβδομάδα πρώτη έναν κύκλο χαλάρωσης μεταξύ των μεγάλων, ανεπτυγμένων οικονομιών. Και ενώ οι συναλλασσόμενοι αναμένουν σχεδόν πλήρως ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ θα μειώσει το κόστος δανεισμού των ΗΠΑ από τα υψηλά 23 ετών τον Ιούνιο και η Ευρωπαϊκή Κεντρική Τράπεζα θα μειώσει το επιτόκιο καταθέσεων από το 4%, ωστόσο θα μπορούσε να ακολουθήσει επιφυλακτικότητα.

Ο Dennis Jose, επικεφαλής της στρατηγικής μετοχών στην Exane BNP Paribas, δήλωσε ότι οι κεντρικές τράπεζες θα μπορούσαν να μειώσουν το κόστος δανεισμού το καλοκαίρι, αλλά στη συνέχεια θα μπορούσαν να κάνουν παύση εάν η οικονομική ανάπτυξη βελτιωθεί - αυξάνοντας τις πιθανότητες περαιτέρω στενότητας της αγοράς εργασίας, αύξησης των μισθών και του πληθωρισμού. «Νομίζω ότι ίσως είναι καλύτερα να περιμένουμε, παρά να φτάσουμε σε αυτή την πρώτη περικοπή ποσοστού», είπε.

Όλα σε ράλι

Ένας παγκόσμιος δείκτης κρατικών ομολόγων (.MERW0G1), σημείωσε το πρώτο μηνιαίο κέρδος του 2024 τον Μάρτιο, καθώς το ράλι του τριμήνου μετατράπηκε σε φρενίτιδα αγοράς των πάντων, στέλνοντας τις ιαπωνικές μετοχές πάνω από το υψηλό τους στην εποχή της φούσκας του 1989 και τροφοδοτώντας τα εκπληκτικά κέρδη για το χρέος των αναδυόμενων αγορών.

Ο δείκτης S&P 500 της Wall Street και ο ευρωπαϊκός δείκτης STOXX 600 βρίσκονται κοντά σε επίπεδα ρεκόρ.

Από τις μεγαλύτερες αγορές, μόνο η Κίνα έμεινε εκτός του πάρτι, καθώς η κάποτε μεγάλη μηχανή βιομηχανικής ανάπτυξης συνέχισε να πνέει τα λοίσθια.

Αλλά στην πραγματικότητα ήταν τα διεθνή ομόλογα των αναδυόμενων αγορών με υψηλή απόδοση που σημείωσαν αστρική άνοδο - καθώς οι ιδιοσυγκρασιακές αιτίες αισιοδοξίας μεγεθύνθηκαν από τις ελπίδες για μείωση των επιτοκίων στις ΗΠΑ.

Τα διεθνή ομόλογα της Αργεντινής επέστρεψαν πάνω από 25% το πρώτο τρίμηνο, τροφοδοτούμενα από τις ελπίδες για τη ριζοσπαστική μεταρρυθμιστική ατζέντα του νέου προέδρου Χαβιέρ Μίλεϊ. Το Πακιστάν ισοφάρισε αυτά τα κέρδη όταν μια νέα κυβέρνηση προέκυψε από τις καθυστερημένες, ατελέσφορες εκλογές και τώρα ξεκινά να εξασφαλίσει μια νέα συμφωνία πολλών δισεκατομμυρίων με το ΔΝΤ. Οι αποδόσεις για την ταλαιπωρημένη Ουκρανία ξεπέρασαν επίσης το 25%, ενώ το αιγυπτιακό χρέος επωφελήθηκε από την κατάκτηση δισεκατομμυρίων δολαρίων από το Αμπού Ντάμπι και μια νέα συμφωνία με το ΔΝΤ.

«Οι κρατικοί τίτλοι υψηλής απόδοσης των ΕΜ έχουν σημειώσει ισχυρή υπεραπόδοση από το 4ο τρίμηνο του 2023, χάρη στην αναζήτηση κινδύνου από την στροφή της Fed, τη χαλάρωση των συνθηκών εξωτερικής χρηματοδότησης και τη στήριξη της χρηματοδότησης από το ΔΝΤ και το GCC, καθώς η χρηματοδότηση της Κίνας έχει σταθεροποιηθεί», δήλωσε ο στρατηγικός αναλυτής της Citi, Johann Chua.

Στις αγορές εμπορευμάτων, η έλλειψη προσφοράς ώθησε τα συμβόλαια μελλοντικής εκπλήρωσης για το κακάο σε υψηλά επίπεδα ρεκόρ και στα νομίσματα, η μείωση των στοιχημάτων για μείωση των επιτοκίων της Fed άφησε το δολάριο να πλέει και πάλι σε υψηλά επίπεδα.

Ο δείκτης δολαρίου, ο οποίος μετρά την αξία του δολαρίου έναντι άλλων σημαντικών νομισμάτων, κλείνει το τρίμηνο με άνοδο σχεδόν 3% . Η δύναμή του έχει δημιουργήσει περισσότερο πόνο τόσο για τις μεγάλες όσο και για τις αναπτυσσόμενες οικονομίες, με τις αγορές να είναι σε εγρήγορση για την ιαπωνική παρέμβαση για την ενίσχυση ενός γεν που διαπραγματεύεται κοντά σε χαμηλά 34 ετών.

Αντικρουόμενα μηνύματα

Με τους επενδυτές να ποντάρουν πλέον στο λεγόμενο σενάριο της «μη προσγείωσης» με μειώσεις επιτοκίων χωρίς ύφεση, ορισμένοι αναλυτές προειδοποίησαν για τις επιπτώσεις από τα αντικρουόμενα οικονομικά μηνύματα.

«Πρόκειται για έναν περίεργο (οικονομικό) κύκλο όπου τίποτα δεν είναι ακριβώς αυτό που φαίνεται και έχετε όλα αυτά τα αντικρουόμενα σήματα αυτή τη στιγμή», δήλωσε ο Andrew Pease, παγκόσμιος επικεφαλής επενδυτικής στρατηγικής της Russell Investments. «Αυτό δεν είναι το είδος του περιβάλλοντος όπου θέλετε να καθίσετε με σταυρωμένα τα χέρια και να αγοράσετε την επικρατούσα αισιοδοξία».

Ανακάμπτει η επιχειρηματική δραστηριότητα σε ΗΠΑ και Ευρωζώνη

Έτσι, ακόμη και όταν οι αγορές ποντάρουν σε μειώσεις επιτοκίων, οι έρευνες των διευθυντών αγορών δείχνουν ότι η επιχειρηματική δραστηριότητα στις ΗΠΑ, και στη ζώνη του ευρώ ανακάμπτει.

Το αργό πετρέλαιο μπρεντ σημειώνει άνοδο 13% σε τριμηνιαία βάση, αφού το Διεθνές Νομισματικό Ταμείο αύξησε τις προβλέψεις του για την παγκόσμια ανάπτυξη τον Ιανουάριο και ο Διεθνής Οργανισμός Ενέργειας αύξησε τις προοπτικές του για τη ζήτηση πετρελαίου τον Μάρτιο.

Ο επικεφαλής στρατηγικός αναλυτής της Zurich Insurance Group, Guy Miller, δήλωσε ότι ενώ οι αγορές αγκάλιασαν την ιδέα της καλύτερης οικονομικής ανάπτυξης που στηρίζει τα κέρδη των εταιρειών, δεν πρέπει να ξεχνάμε τους κινδύνους ύφεσης.

«Υπάρχει ακόμη κίνδυνος ύφεσης στις ΗΠΑ και αυτό δεν πρέπει να υποτιμάται. Και ως εκ τούτου, ως επενδυτής, πρέπει να είστε ξεκάθαροι σχετικά με το τι οδηγεί τις αγορές και ποιοι, αν υπάρχουν, κίνδυνοι έχουν τιμολογηθεί».

Έρευνα της Deutsche Bank σε 250 επενδυτές αυτόν τον μήνα διαπίστωσε ότι σχεδόν οι μισοί αναμένουν ότι δεν θα υπάρξει ύφεση στις ΗΠΑ και ότι ο πληθωρισμός θα εξακολουθεί να είναι πάνω από τον μέσο στόχο της Fed για 2% μέχρι το τέλος του 2024.

Περισσότεροι από τους μισούς επενδυτές που συμμετείχαν στην έρευνα πίστευαν ότι ο S&P 500, ο οποίος επηρεάζει την κατεύθυνση των μετοχών παγκοσμίως, ήταν πιθανότερο να πέσει κατά 10% παρά να αυξηθεί κατά το ίδιο ποσό. «Θα ήταν μια πολύ διαφορετική κατάσταση (σε σχέση με τώρα) εάν ο πληθωρισμός εκπλήξει προς τα πάνω και οι μειώσεις των επιτοκίων πρέπει για άλλη μια φορά να μετατοπιστούν όλο και πιο μακριά. Οι χρηματοπιστωτικές αγορές θα υποφέρουν», δήλωσε ο Miller της Zurich.

Πηγή: Reuters

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου