H ανώμαλη προσγείωση, τα επιτόκια και το σκάσιμο της «φούσκας»Το «φάρμακο» της Fed με τη μείωση των τραπεζικών επιτοκίων φαίνεται να σκοτώνει τον βαριά ασθενή που είναι η αμερικανική οικονομία…

Η πιστωτική ασφυξία λόγω της πρωτοφανούς περιοριστικής νομισματικής πολιτικής έχει οδηγήσει σε αυξηση των αιτήσεων για χρεοκοπίας, προοιωνίζονται αγρια ύφεση και κατακόρυφη αύξηση της ανεργίας.

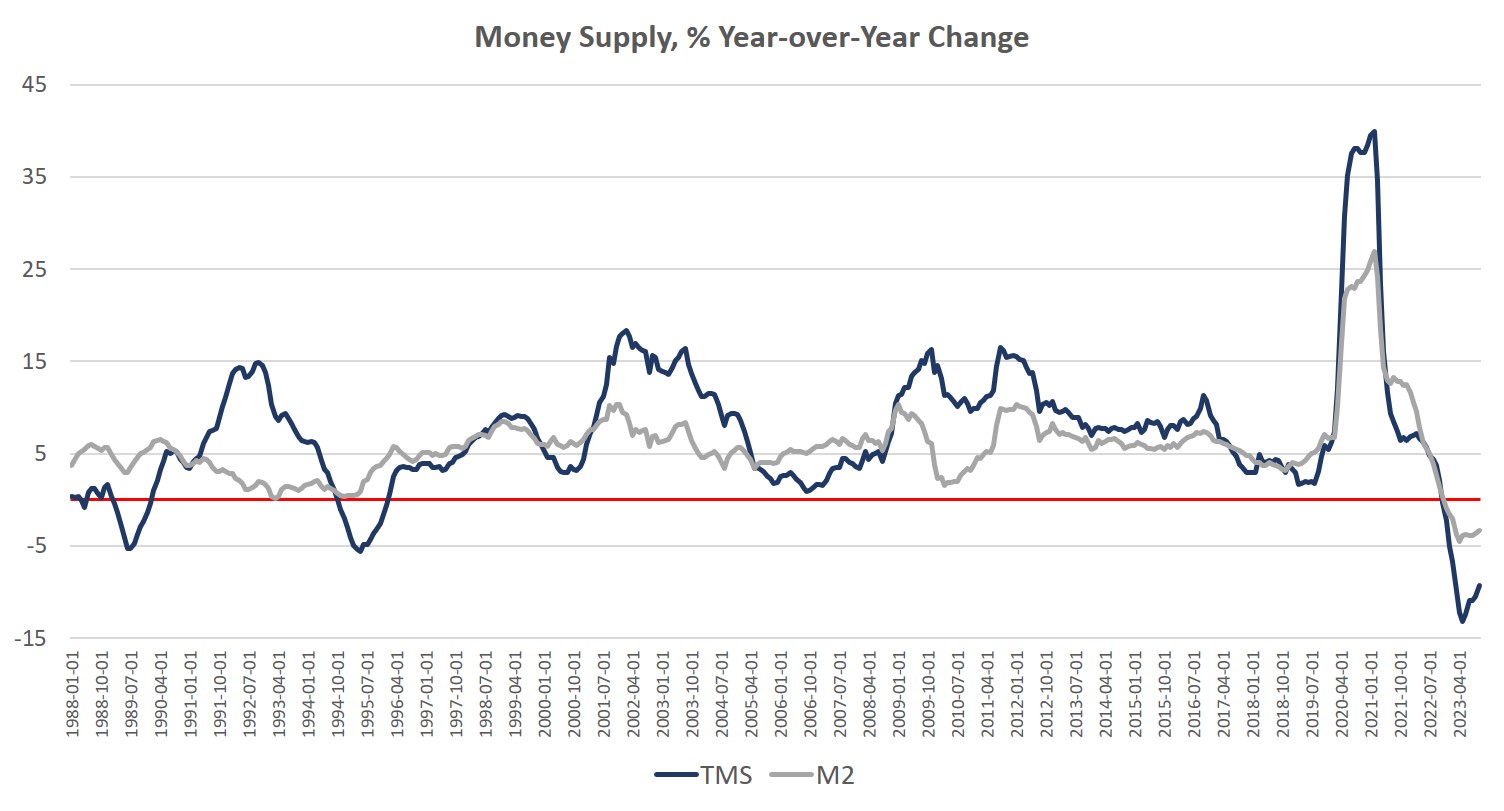

Η ροή προσφοράς χρήματος (τα δολάρια δηλαδή που τυπώνει η Fed) μειώθηκε και πάλι τον Οκτώβριο, παραμένοντας βαθιά σε αρνητικό έδαφος αφότου έγινε αρνητική τον Νοέμβριο του 2022 για πρώτη φορά σε είκοσι οκτώ χρόνια.

Η πτώση του Οκτωβρίου συνεχίζει μια απότομη πτωτική τάση από τα πρωτοφανή υψηλά που καταγράφηκαν κατά το μεγαλύτερο μέρος των δύο τελευταίων ετών, σύμφωνα με στοιχεία μελέτης του Mises Insitute.

Από τον Απρίλιο του 2021, η αύξηση της προσφοράς χρήματος επιβραδύνθηκε γρήγορα και από τον Νοέμβριο, βλέπουμε την προσφορά χρήματος να συρρικνώνεται επανειλημμένα σε ετήσια βάση.

Η τελευταία φορά που η ετήσια μεταβολή της προσφοράς χρήματος διολίσθησε σε αρνητικό έδαφος ήταν τον Νοέμβριο του 1994.Εκείνη την εποχή, η αρνητική ροή συνεχίστηκε για δεκαπέντε μήνες, και τελικά έγινε θετική και πάλι τον Ιανουάριο του 1996.

Η αύξηση της προσφοράς χρήματος είναι πλέον αρνητική για δώδεκα συνεχόμενους μήνες.

Τον Οκτώβριο του 2023, η τάση συνεχίστηκε καθώς η ροή της προσφοράς χρήματος σε ετήσια βάση ήταν -9,33%.

Αυτό είναι ελαφρώς υψηλότερο επίπεδο από τη μείωση των επιτοκίων του Σεπτεμβρίου, η οποία ήταν -10,49% και ήταν πολύ κάτω από το ποσοστό 2,14% του Οκτωβρίου 2022.

Με την αρνητική ανάπτυξη να πέφτει τώρα κοντά ή κάτω από το -10% για όγδοο συνεχόμενο μήνα, η συρρίκνωση της προσφοράς χρήματος είναι η μεγαλύτερη από τη Μεγάλη Ύφεση της δεκαετίας του 1930 και προοιωνίζεται τεράστιους οικονομικούς τριγμούς στο παγκόσμιο χρηματοπιστωτικό σύστημα και τις οικονομίες.

Πριν από αυτό το έτος, σε καμία άλλη στιγμή για τουλάχιστον εξήντα χρόνια η προσφορά χρήματος δεν μειώθηκε περισσότερο από 6% (σε έτος) σε κανένα μήνα.Ο δείκτης της προσφοράς χρήματος

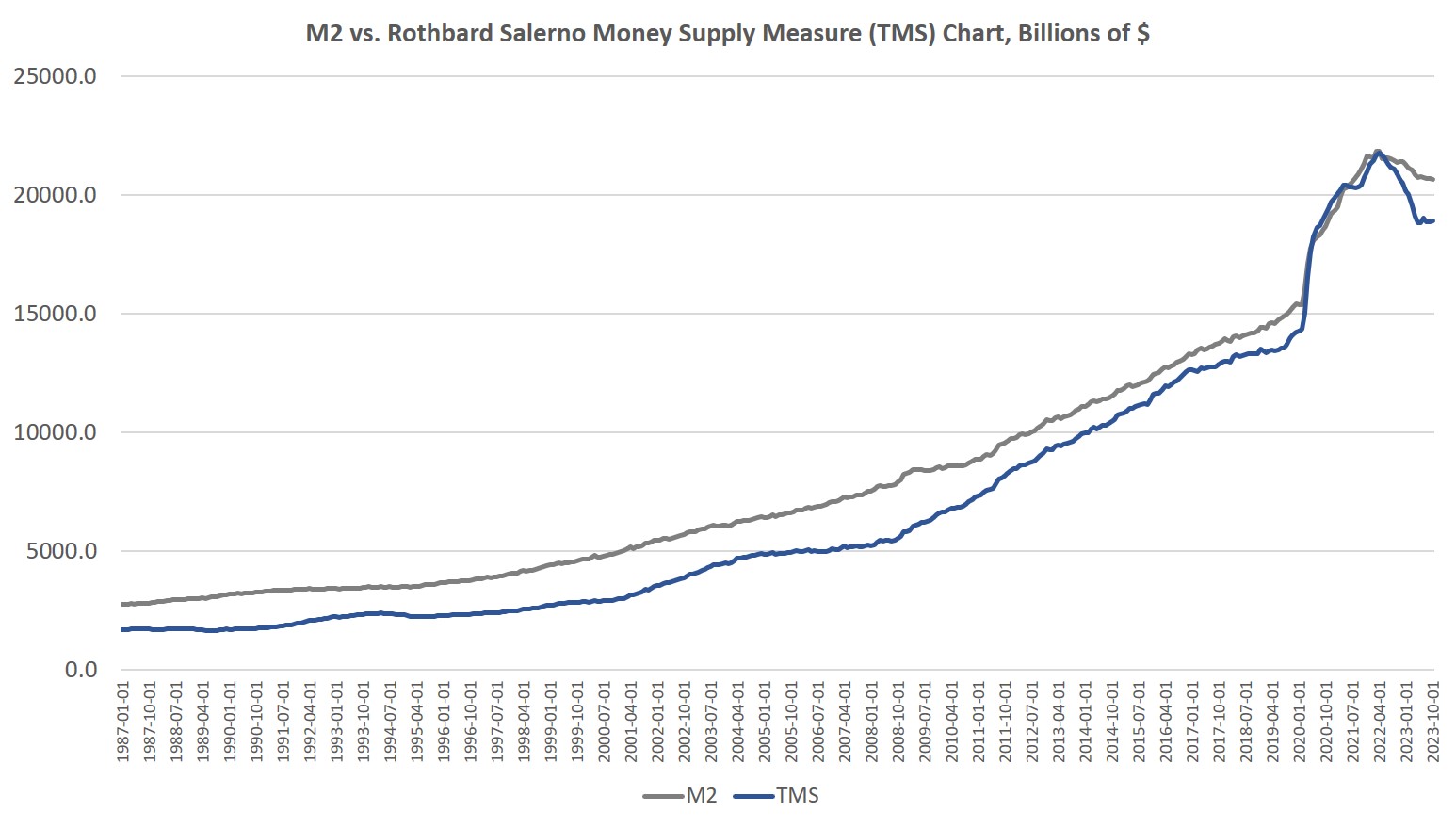

Η μέτρηση της προσφοράς χρήματος που χρησιμοποιείται εδώ — δείκτης Rothbard-Salerno για την προσφοράς χρήματος (TMS)—είναι η μέτρηση που αναπτύχθηκε από τους Murray Rothbard και Joseph Salerno και έχει σχεδιαστεί για να παρέχει καλύτερη μέτρηση των διακυμάνσεων της προσφοράς χρήματος από το δείκτη M2*.

Τους τελευταίους μήνες, οι ρυθμοί αύξησης του δείκτη Μ2* ακολούθησαν παρόμοια πορεία με τους ρυθμούς ανάπτυξης του TMS, αν και ο δείκτης TMS μειώθηκε ταχύτερα από το M2.

Τον Οκτώβριο του 2023, ο ρυθμός αύξησης του Μ2 ήταν -3,3%.

Αυτό είναι χαμηλότερο από τον ρυθμό ανάπτυξης του Σεπτεμβρίου -3,35%.

Ο ρυθμός ανάπτυξης του Οκτωβρίου 2023 ήταν επίσης αρκετά χαμηλός από τον ρυθμό ανάπτυξης του Οκτωβρίου 2022 που ήταν 1,42%.Προσφορά χρήματος και ύφεση

Η αύξηση της προσφοράς χρήματος μπορεί συχνά να είναι ένα χρήσιμο μέτρο της οικονομικής δραστηριότητας και ένας δείκτης των επερχόμενων υφέσεων.

Σε περιόδους οικονομικής άνθησης, η προσφορά χρήματος τείνει να αυξάνεται γρήγορα καθώς οι εμπορικές τράπεζες χορηγούν περισσότερα δάνεια.

Οι υφέσεις, από την άλλη πλευρά, τείνουν να προηγούνται από επιβράδυνση των ρυθμών αύξησης της προσφοράς χρήματος.

Θα πρέπει να σημειωθεί ότι η προσφορά χρήματος δεν χρειάζεται να συρρικνωθεί πραγματικά για να σηματοδοτήσει μια ύφεση και τον κύκλο καθοδικό κύκλο της οικονομίας.

Όπως έδειξε ο Ludwig von Mises, οι υφέσεις συχνά προηγούνται από μια απλή επιβράδυνση της αύξησης της προσφοράς χρήματος.

Αλλά η πτώση σε αρνητικό έδαφος που είδαμε τους τελευταίους μήνες βοηθάει στο να καταδειχθεί πόσο μακριά και πόσο γρήγορα έχει πέσει ή προσφοράς χρήματος.

Αυτό είναι γενικά μια κόκκινη σημαία για την οικονομική ανάπτυξη και την απασχόληση.

Το γεγονός ότι η προσφορά χρήματος συρρικνώνεται καθόλου είναι αξιοσημείωτο γιατί η προσφορά χρήματος στη σύγχρονη εποχή σχεδόν ποτέ δεν μικραίνει.

Η προσφορά χρήματος έχει πλέον μειωθεί κατά 2,8 τρισεκατομμύρια δολάρια (ή 13,1 τοις εκατό) από την κορύφωση τον Απρίλιο του 2022. Αναλογικά, η πτώση της προσφοράς χρήματος από το 2022 είναι η μεγαλύτερη πτώση που έχουμε δει από την Ύφεση.

Ο Rothbard εκτιμά ότι πριν από τη Μεγάλη Ύφεση, η προσφορά χρήματος μειώθηκε κατά 12 % από το ανώτατο όριο των 73 δισεκατομμυρίων δολαρίων στα μέσα του 1929 σε 64 δισεκατομμύρια δολάρια στα τέλη του 1932.

Παρά την πρόσφατη αυτή πτώση της συνολικής προσφοράς χρήματος, η τάση της προσφοράς χρήματος παραμένει πολύ πάνω από αυτή που υπήρχε κατά την εικοσαετία από το 1989 έως το 2009.

Προκειμένου να επιστρέψουμε σε αυτό το επίπεδο, η προσφορά χρήματος θα πρέπει να μειωθεί τουλάχιστον άλλα 3 τρισεκατομμύρια περίπου δολ. —ή 15 %— σε ένα σύνολο κάτω από τα 15 τρισεκατομμύρια δολάρια.

Επιπλέον, από τον Οκτώβριο, η συνολική προσφορά χρήματος ήταν ακόμη αυξημένη κατά 32 τοις εκατό (ή 4,6 τρισεκατομμύρια δολάρια) από τον Ιανουάριο του 2020.

Από το 2009, η προσφορά χρήματος του δείκτη TMS έχει πλέον αυξηθεί κατά σχεδόν 186%.

Ο δείκτης Μ2* έχει αυξηθεί κατά 141% σε εκείνη την περίοδο.

Από την τρέχουσα προσφορά χρήματος των 18,9 τρισεκατομμυρίων δολαρίων, τα 4,6 τρισεκατομμύρια δολάρια—ή το 24 τοις εκατό— έχουν δημιουργηθεί από τον Ιανουάριο του 2020.

Από το 2009, 12,2 τρισεκατομμύρια δολάρια της τρέχουσας προσφοράς χρήματος έχουν δημιουργήθηκε.

Με άλλα λόγια, σχεδόν τα δύο τρίτα της συνολικής υπάρχουσας προσφοράς χρήματος έχουν δημιουργηθεί μόλις τα τελευταία δεκατρία χρόνια.Νομισματικό πλεόνασμα

Με αυτά μεγέθη, μια πτώση 10% είναι ένα μικρό ποσό στο τεράστιο οικοδόμημα των νεοδημιουργηθέντων χρημάτων.

Η οικονομία των ΗΠΑ εξακολουθεί να αντιμετωπίζει ένα πολύ μεγάλο νομισματικό πλεόνασμα από τα τελευταία αρκετά χρόνια, και αυτός είναι εν μέρει ο λόγος που μετά από δεκαοκτώ μήνες επιβράδυνσης της αύξησης της προσφοράς χρήματος, μόλις τώρα αρχίζουμε να βλέπουμε μια επιβράδυνση στην αγορά εργασίας.

Για παράδειγμα, οι νέες θέσεις εργασίας μειώθηκαν κατά 22 % τον περασμένο χρόνο, αλλά δεν έχουν ακόμη επιστρέψει στα προ του Covid επίπεδα.

Η πληθωριστική έκρηξη δεν έχει ακόμη τελειώσει.

Ωστόσο, η νομισματική επιβράδυνση ήταν επαρκής για να αποδυναμώσει σημαντικά την οικονομία.

Ο δείκτης της Philadelphia Fed για τη μεταποίηση δείχνει σαφή ύφεση.

Ο δείκτης Leading Indicators για την παραγωγική δραστηριότητα συνεχίζει να φαίνεται χειρότερος.

Η καμπύλη αποδόσεων δείχνει την ύφεση.

Οι προσφερόμενες θέσεις εργασίας μειώθηκαν, από έτος σε έτος, γεγονός που συχνά δείχνει ότι πλησιάζει η ύφεση.

Τα ποσοστά των χρεοκοπιών αυξάνονται.Προσφορά χρήματος και αυξανόμενα επιτόκια

Η πληθωριστική έκρηξη θα αρχίζει να μετατρέπεται σε κατάρρευση μόλις το φρέσκο χρήμα σταματάει να ρέει στην οικονομία, και αυτό το βλέπουμε τώρα.

Δεν αποτελεί έκπληξη το γεγονός ότι οι σημερινές αρνητικές ενδείξεις έρχονται αφότου η Federal Reserve επιτέλους τράβηξε το δάκτυλο της ελαφρώς από τον επιταχυντή δημιουργίας χρήματος μετά από περισσότερο από μια δεκαετία ποσοτικής χαλάρωσης και γενικής προσαρμογής της οικονομίας στο εύκολο χρήμα.

Από τις αρχές Δεκεμβρίου, η Fed επέτρεψε το επιτόκιο των ομοσπονδιακών κεφαλαίων να αυξηθεί στο 5,50%, το υψηλότερο από το 2001.

Αυτό σημαίνει ότι τα βραχυπρόθεσμα επιτόκια συνολικά έχουν επίσης αυξηθεί.

Τον Οκτώβριο, για παράδειγμα, η απόδοση των κρατικών ομολόγων 3 μηνών έφτασε το 5,6%, το υψηλότερο επίπεδο που μετρήθηκε από τον Δεκέμβριο του 2000.

Πιστωτική ασφυξία

Χωρίς συνεχή πρόσβαση σε εύκολο χρήμα με σχεδόν μηδενικά επιτόκια, οι τράπεζες κλείνουν την κάνουλα στη χορήγηση δανείων και πολλές εταιρείες δεν θα είναι πλέον σε θέση να αποτρέψουν τα οικονομικά προβλήματα αναχρηματοδοτώντας ή λαμβάνοντας νέα δάνεια.

Οι πτωχεύσεις αυξήθηκαν σημαντικά το 2023 και συνεχίζουν να αυξάνονται κατά το τελευταίο τρίμηνο του έτους.

Όπως αναφέρει η Monitor Daily:

Η κατάθεση πτώχευσης από την WeWork τον Νοέμβριο ήταν η σημαντικότερη στις εμπορικές καταχωρήσεις του Κεφαλαίου 11 του Νοεμβρίου σε 842, καταγράφοντας αύξηση 141% σε σύγκριση με τις 349 αιτήσεις που καταχωρήθηκαν τον Νοέμβριο του 2022, σύμφωνα με στοιχεία από την Epiq Bankruptcy.

Το αίτημα που κατατέθηκε από την WeWork στις 6 Νοεμβρίου περιελάμβανε 517 σχετικές υποθέσει, σύμφωνα με ανάλυση του Αμερικανικού Ινστιτούτου Πτώχευσης, που εκπροσωπεί την τρίτη σημαντική υπόθεση πτώχευσεις από τότε που τέθηκε σε ισχύ ο Πτωχευτικός Κώδικας των ΗΠΑ το 1979.

Οι συνολικές αιτήσεις για πτώχευση αυξήθηκαν κατά 21% σε 2.252 τον Νοέμβριο, από τις 1.864 αιτήσεις που καταχωρήθηκαν τον Νοέμβριο του 2022.

Οι πτωχευσεις μικρών επιχειρήσεων, που καταγράφηκαν ως περιπτώσεις του υποκεφαλαίου V στο Κεφάλαιο 11, αυξήθηκαν κατά 79% σε 181 τον Νοέμβριο, από 101 τον Νοέμβριο του 2022.

Υπήρξαν 37.860 συνολικές αιτήσεις πτώχευσης τον Νοέμβριο, αύξηση 21% από το σύνολο του Νοεμβρίου 2022 που ήταν 31.187.

Οι μεμονωμένες αιτήσεις πτώχευσης κατέγραψαν επίσης αύξηση 21% από έτος σε έτος, καθώς οι 35.608 τον Νοέμβριο αντιπροσώπευαν αύξηση σε σχέση με τις 29.323 καταθέσεις τον Νοέμβριο του 2022.

Υπήρχαν 20.250 μεμονωμένες αιτήσεις που αφορούν το Κεφάλαιο 7 του Πτωχευτικού Κώδικα τον Νοέμβριο, αύξηση 23% σε σύγκριση με τις 16.421 καταθέσεις καταγράφηκε τον Νοέμβριο του 2022 και υπήρξαν 15.280 μεμονωμένες καταθέσεις του Κεφαλαίου 13 τον Νοέμβριο, αύξηση 19% σε σύγκριση με τις 12.862 καταθέσεις τον περασμένο Νοέμβριο.

Ακριβότερο το χρήμα

Ο δανεισμός για ιδιωτική κατανάλωση γίνεται επίσης ακριβότερος.

Τον Οκτώβριο, το μέσο επιτόκιο στεγαστικών δανείων 30 ετών αυξήθηκε στο 7,62%, το υψηλότερο σημείο από τον Νοέμβριο του 2000.Πληθωρισμός και μισθοί

Όλοι αυτοί οι παράγοντες είναι ενδεικτικές μιας «φούσκας» που βρίσκεται σε διαδικασία να σκάσει.

Η κατάσταση είναι μη βιώσιμη, ωστόσο η Fed δεν μπορεί να αλλάξει πορεία χωρίς να αναζωπυρώσει μια νέα έκρηξη του πληθωρισμού.

Αν και ορισμένοι επαγγελματίες οικονομολόγοι επιμένουν ότι ο πληθωρισμός έχει σχεδόν εξαφανιστεί, το κλίμα που επικρατεί λέει το ακριβώς το αντίθετο καθώς οι περισσότεροι εργαζόμενοι πιστεύουν ότι οι μισθοί τους δεν συμβαδίζουν με τις αυξανόμενες τιμές.

Οποιαδήποτε αύξηση των τιμών θα ήταν ιδιαίτερα προβληματική δεδομένου του αυξανόμενου κόστους ζωής.

Οι Αμερικανοί αντιμετωπίζουν παρόμοιο πρόβλημα με τις τιμές των κατοικιών.

Σύμφωνα με την Atlanta Fed, ο δείκτης προσιτής τιμής στέγασης είναι τώρα ο χειρότερος από το 2006, εν μέσω της φούσκας της αγοράς κατοικιών.

Εάν η Fed αντιστρέψει την πορεία της τώρα και πυροδοτήσει μια νέα πλημμύρα νέων χρημάτων, οι τιμές θα εκτιναχθούν.

Δεν χρειαζόταν να είναι έτσι, αλλά οι απλοί άνθρωποι πληρώνουν τώρα το τίμημα για μια δεκαετία εύκολου χρήματος την οποία επευφημούσε η Wall Street και οι πολιτικοί στην Ουάσιγκτον.

Ο μόνος τρόπος για να τεθεί η οικονομία σε μια πιο σταθερή μακροπρόθεσμη πορεία είναι να σταματήσει η Fed να παρέχει νέο χρήμα στην οικονομία.

Αυτό σημαίνει πτώση της προσφοράς χρήματος και σκάσιμο της «φούσκας» στην οικονομία.

Αλλά θέτει επίσης τις βάσεις για μια πραγματική οικονομία και έναν ενάρετο οικονομικό κύκλο -δηλαδή, μια οικονομία που δεν βασίζεται σε διαδοχικές φούσκες – που χτίζεται με αποταμίευση και επένδυση αντί για δαπάνες που γίνονται δυνατές με βάση τα τεχνητά χαμηλά επιτόκια και το εύκολο χρήμα.*Οι δείκτες M0 και Μ1 (narrow money) περιλαμβάνουν όλα τα στοιχεία ενεργητικού που βρίσκονται σε ρευστή μορφή και συνήθως περιλαμβάνουν κέρματα και χαρτονομίσματα σε κυκλοφορία (νομισματική κυκλοφορία), καταθέσεις όψεως, επιταγές, τα αποθεματικά των τραπεζών στην κεντρική τράπεζα κι άλλα ισοδύναμα χρήματος (πχ αποθεματικά συναλλάγματος) που μπορούν εύκολα να μετατραπούν σε μετρητά.

Περιέχουν τα πιο εύκολα ρευστοποιήσιμα περιουσιακά στοιχεία.

Το ύψος τους δηλαδή, δείχνει το σύνολο του χρήματος που βρίσκεται σε άμεση κυκλοφορία εντός ενός οικονομικού κυκλώματος.

Ο δείκτης M2 (intermediate money) περιλαμβάνει τον Μ1 και κάθε στοιχείο πλούτου που μπορεί εγγυημένα να μετατραπεί σχετικά άμεσα σε μετρητά χωρίς να χάσει την αξία του.

Ενδεικτικά στον δείκτη Μ2 περιλαμβάνονται οι βραχυπρόθεσμες προθεσμιακές καταθέσεις σε τράπεζες, οι καταθέσεις ταμιευτηρίου και τα 24ωρα αμοιβαία κεφάλαια της αγοράς χρήματος.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου