H Bank of America, στην ανάλυσή της για την εξέλιξη της αμερικανικής οικονομίας «βλέπει» πως οι ΗΠΑ θα μπουν σε μεγάλη ύφεση.

Ειδικότερα, σύμφωνα με τον επικεφαλής αναλυτή της BofA, Michael Hartnett, τα παρακάτω είναι τα 12 διαγράμματα που υποδεικνύουν ότι οι ΗΠΑ βρίσκονται στα πρόθυρα εισόδου σε πλήρη ύφεση.

Η αμερικανική οικονομία καλώς ή κακώς, είναι το «βαρόμετρο» της παγκόσμιας οικονομίας, ή μάλλον για να είμαστε ακριβέστεροι, των δυτικών οικονομιών, καθώς Ρωσία, Κίνα, Ινδία και λοιποί έχουν ξεκινήσει σοβαρές προσπάθειες αποδολαριοποίησης και απομάκρυνσης από τα δυτικά οικονομικά συστήματα.

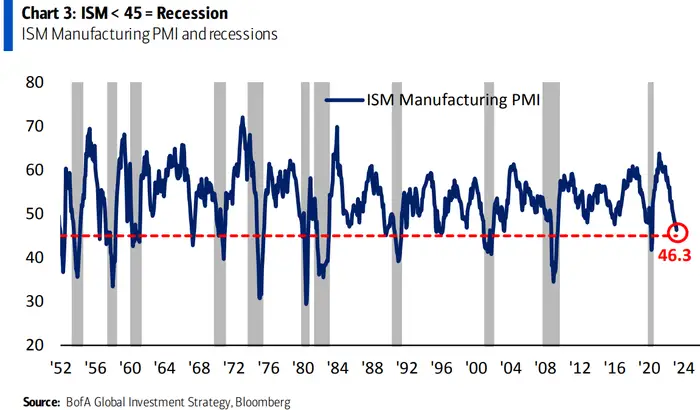

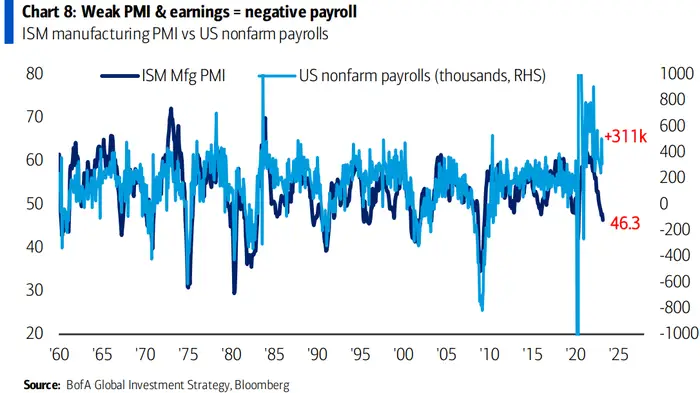

1 Μείωση της μεταποιητικής δραστηριότητας

Ο δείκτης ISM Μαρτίου ήταν στις 46,3 μον., στο χαμηλότερο επίπεδο από τον Μάιο του 2020.

Τα τελευταία 70 χρόνια, όποτε ο κατασκευαστικός ISM έπεσε κάτω από τις 45 μον., σημειώθηκε ύφεση στις 11 από τις 12 περιπτώσεις (εξαίρεση ήταν το 1967), γράφει η BofA.

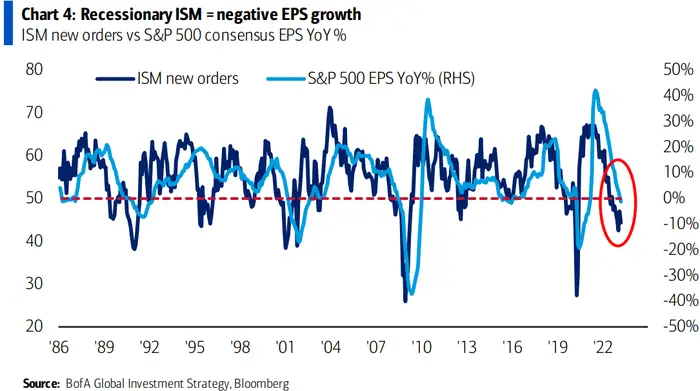

2 Η πτώση της μεταποίησης συχνά συμπίπτει με λιγότερα κέρδη

Οι νέες παραγγελίες υποχώρησαν στις 44,3 μον. (ISM).

Οι νέες παραγγελίες κάτω από τις 45 μον. συμπίπτουν με ύφεση στα EPS (βλ. 1991, 2001, 2008, 2020), αναφέρει η τράπεζα.

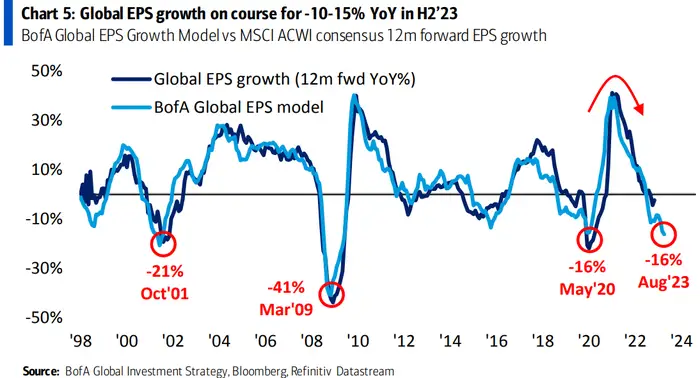

3 Το παγκόσμιο μοντέλο κερδών υποδηλώνει επικείμενη πτώση

Το Παγκόσμιο Μοντέλο Ανάπτυξης EPS της BofA προβλέπει επί του παρόντος μείωση -16% από έτος σε έτος μέχρι τον Αύγουστο.

Το μοντέλο λαμβάνει υπόψη τις ασιατικές εξαγωγές, τους παγκόσμιους PMI, τις οικονομικές συνθήκες της Κίνας, την καμπύλη αποδόσεων των ΗΠΑ.

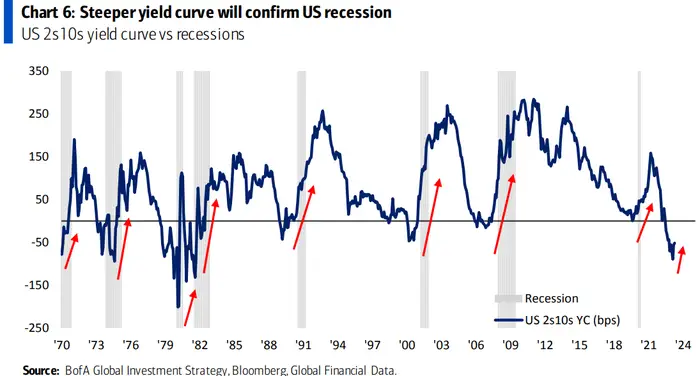

4 Η αντιστροφή της καμπύλης αποδόσεων συχνά προηγείται μιας ύφεσης

Η καμπύλη απόδοσης των αμερικανικών ομολόγων (2ετούς/10ετούς) επιπεδώνεται και αντιστρέφεται εν όψει ύφεσης.

Οι καμπύλες αποδόσεων κλιμακώνονται αμέσως με την έναρξη της ύφεσης. Η καμπύλη απόδοσης 2ετών/10ετών των αμερικανικών ομολόγων έχει διευρυνθεί από -110 μονάδες βάσης σε -50 βάση πόντους τις τελευταίες τέσσερις εβδομάδες», είπε η BofA.

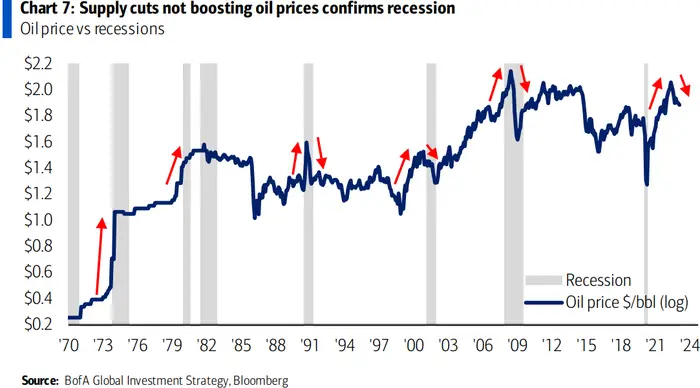

5 Η τιμή του πετρελαίου δείχνει ύφεση

Οι τιμές του πετρελαίου ιστορικά ανεβαίνουν προ ύφεσης και μειώνονται κατά τη διάρκεια της ύφεσης.

Οι τελευταίες περικοπές παραγωγής του ΟΠΕΚ+ υπογραμμίζουν τις ανησυχίες για ύφεση, με περιορισμένες ανοδικές πιέσεις στις τιμές λόγω Κίνας μέχρι στιγμής.

6 Η αγορά εργασίας ακολουθεί συχνά τη μεταποιητική δραστηριότητα

Ο αδύναμος PMI υποδηλώνει ότι η αγορά εργασίας των ΗΠΑ θα αποδυναμωθεί τους επόμενους μήνες, δήλωσε η BofA, προσθέτοντας ότι η έκθεση για τις θέσεις εργασίας Φεβρουαρίου και Μαρτίου θα είναι «οι τελευταίες ισχυρές εκθέσεις μισθοδοσίας του 2023».

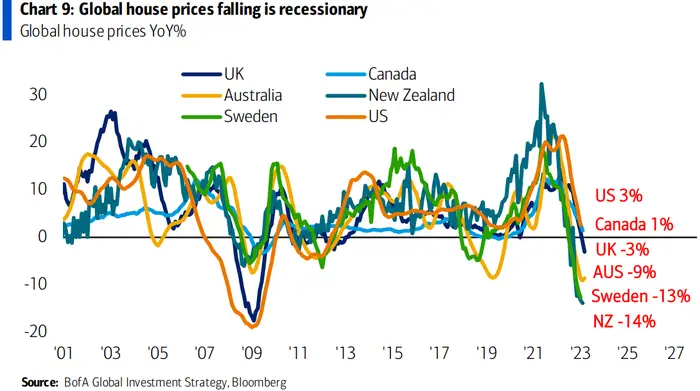

7 Οι παγκόσμιες τιμές κατοικιών πέφτουν

Οι παγκόσμιες τιμές των κατοικιών γίνονται αρνητικές καθώς τα υψηλότερα επιτόκια έπληξαν τα ακίνητα στις ΗΠΑ, το Ηνωμένο Βασίλειο, τον Καναδά, τη Σουηδία, την Αυστραλία και τη Νέα Ζηλανδία, ανέφερε η BofA.

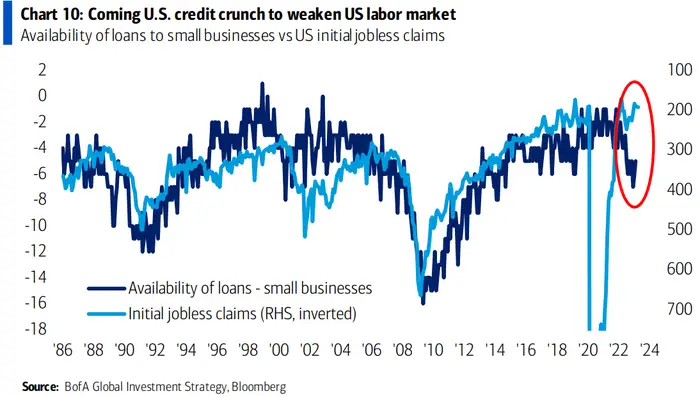

8 Μια πιστωτική κρίση θα βλάψει την αγορά εργασίας

Οι τράπεζες των ΗΠΑ έχουν αυστηροποιήσει τα πρότυπα δανεισμού σε μικρές εταιρείες τα τελευταία τρίμηνα.

Η πιστωτική κρίση εντείνεται και συσχετίζεται σε μεγάλο βαθμό με τη ζήτηση των μικρών επιχειρήσεων για εργαζομένους.

Εάν η έκθεση May SLOOS δείξει πτώση στη διαθεσιμότητα δανείων σε -10 ή κάτω θα έχουμε μια ξεκάθαρη πιστωτική κρίση.

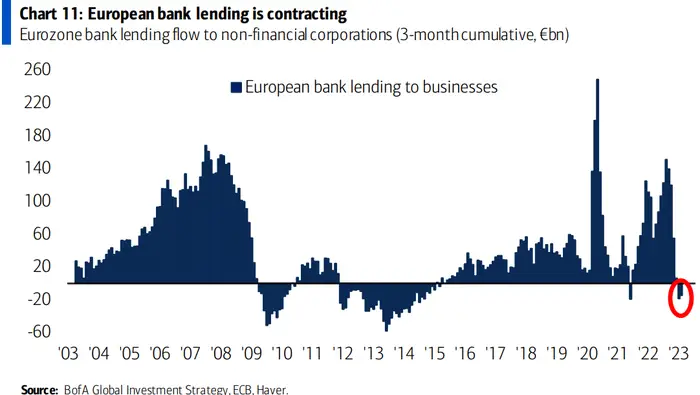

9 Μείωση του δανεισμού των ευρωπαϊκών τραπεζών

Ο τραπεζικός δανεισμός στην Ευρωζώνη μειώθηκε για τρίτο συνεχή μήνα (φαινόμενο πολύ σπάνιο που συνέβη κατά τη Μεγάλη Χρηματοπιστωτική Κρίση, την κρίση χρέους του ευρώ, την COVID).

Η οικονομία της Ευρωζώνης, ύψους 14 τρισεκατομμυρίων δολαρίων, εξαρτάται σε μεγάλο βαθμό από την τραπεζική πίστη, δήλωσε η BofA.

10 Η αδύναμη αγορά εργασίας οδηγεί σε μεγάλες μειώσεις επιτοκίων

Μείωση των νέων θέσεων εργασίας στις ΗΠΑ σημαίνει ασθενέστερη αγορά εργασίας και, συνεπώς, χαμηλότερο επιτόκιο κεφαλαίων της Fed.

Η καμπύλη απόδοσης είναι πιθανό να αυξηθεί δραματικά τους επόμενους έξι έως 12 μήνες καθώς η Fed θα αναγκαστεί να προβεί σε μειώσεις επιτοκίων πριν από τις εκλογές.

Ωστόσο, η μακροπρόθεσμη πτώση αναστέλλεται από τον πληθωρισμό και τις δημοσιονομικές ταραχές, δήλωσε η BofA.

11 Οι μετοχές υποχώρησαν μετά την τελευταία αύξηση επιτοκίων της Fed

«Η άποψή μας: Πουλήστε στην τελευταία αύξηση επιτοκίων.

Οι επενδυτές είναι πολύ αισιόδοξοι για τις μειώσεις επιτοκίων και όχι αρκετά απαισιόδοξοι για την ύφεση.

Το “πουλήστε την τελευταία αύξηση” ήταν σωστή στρατηγική για τις μετοχές στις πληθωριστικές δεκαετίες του ’70/’80, το “αγοράστε την τελευταία αύξηση” λειτούργησε κατά την αντιπληθωριστική αγορά της δεκαετίας του ’90» δήλωσε η BofA.

12 Οι μετοχές και η ύφεση δεν τα πάνε καλά

«Οι υφέσεις είναι αξιόπιστα αρνητικές για τις μετοχές σε όλη την ιστορία και δεν έχουν προεξοφληθεί επαρκώς. Υπάρχει άφθονο περιθώριο για μεγαλύτερη πτώση στον S&P 500» καταλήγει η BofA.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου