BlackRock: Από 28/4 ο κόσμος αλλάζει – Η απειλή των 3 τρισ. δολαρίων για τις αγορές ελλοχεύει στην… Ιαπωνία… Μια αλλαγή πολιτικής στην Ιαπωνία είναι “μια πρόσθετη δύναμη που δεν εκτιμάται”, αναφέρει η BlackRock..

Ο απερχόμενος Διοικητής της Τράπεζας της Ιαπωνίας Haruhiko Kuroda άλλαξε την πορεία των παγκόσμιων αγορών όταν εξαπέλυσε στον επενδυτικό κόσμο μια χιονοστοιβάδα ιαπωνικών μετρητών ύψους 3,4 τρισεκατομμυρίων δολαρίων.

Τώρα ο Kazuo Ueda είναι πιθανό να διαλύσει την κληρονομιά του, θέτοντας τις βάσεις για μια αντιστροφή της ροής που κινδυνεύει να προκαλέσει σοκ στην παγκόσμια οικονομία.

Λίγο περισσότερο από μια εβδομάδα πριν από μια βαρυσήμαντη αλλαγή ηγεσίας στην BOJ, οι επενδυτές προετοιμάζονται για το φαινομενικά αναπόφευκτο τέλος μιας δεκαετίας εξαιρετικά χαμηλών επιτοκίων που “τιμώρησε” τους εγχώριους αποταμιευτές και έστειλε ένα κύμα χρημάτων στο εξωτερικό.

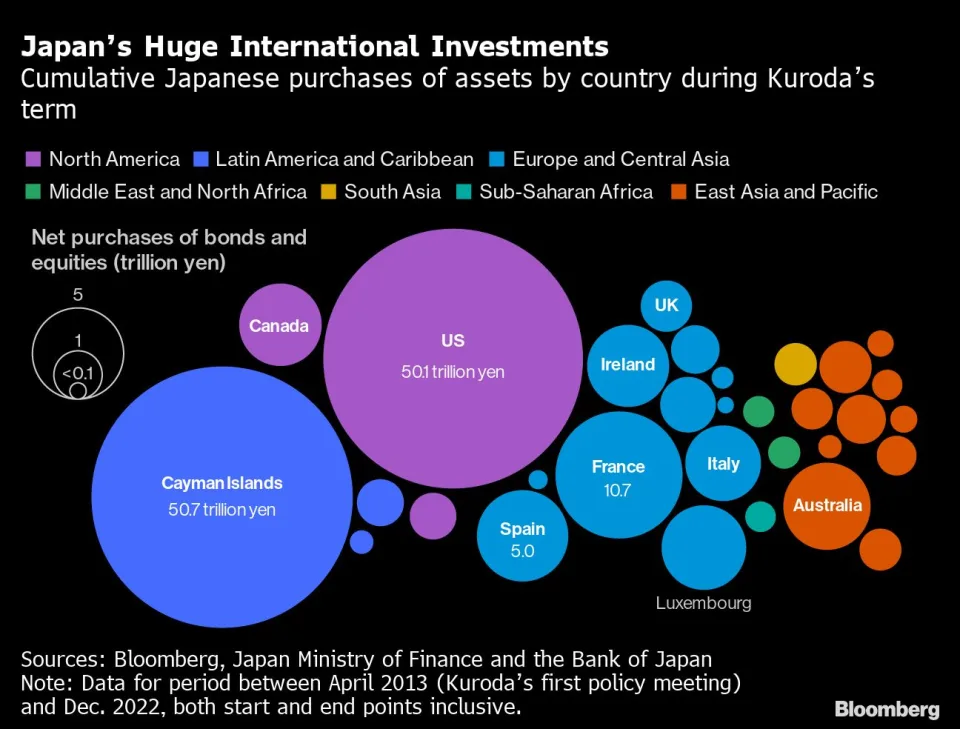

Η έξοδος επιταχύνθηκε αφότου ο Kuroda προχώρησε στην καταστολή των αποδόσεων των ομολόγων το 2016, με αποκορύφωμα ένα βουνό υπεράκτιων επενδύσεων αξίας άνω των δύο τρίτων της οικονομίας της Ιαπωνίας.

Οι προθέσεις του Ueda

Όλα αυτά κινδυνεύουν να διαλυθούν υπό τον νέο διοικητή Ueda, ο οποίος μπορεί να μην έχει άλλη επιλογή από το να τερματίσει το πιο τολμηρό πείραμα εύκολου χρήματος στον κόσμο, την ώρα που η άνοδος των επιτοκίων αλλού έχει ήδη ταρακουνήσει τον διεθνή τραπεζικό τομέα και απειλεί τη χρηματοπιστωτική σταθερότητα.

Το διακύβευμα είναι τεράστιο: Οι Ιάπωνες επενδυτές είναι οι μεγαλύτεροι ξένοι κάτοχοι κρατικών ομολόγων των ΗΠΑ και κατέχουν τα πάντα, από βραζιλιάνικο χρέος μέχρι ευρωπαϊκούς σταθμούς παραγωγής ενέργειας και δέσμες επικίνδυνων δανείων στις ΗΠΑ.

Μια αύξηση του κόστους δανεισμού της Ιαπωνίας απειλεί να ενισχύσει τις διακυμάνσεις στις παγκόσμιες αγορές ομολόγων, οι οποίες κλονίζονται από την πολυετή εκστρατεία της Ομοσπονδιακής Τράπεζας των ΗΠΑ για την καταπολέμηση του πληθωρισμού και τον νέο κίνδυνο πιστωτικής κρίσης.

Σε αυτό το πλαίσιο, η αυστηρότερη νομισματική πολιτική της BOJ είναι πιθανό να εντείνει τον έλεγχο των τραπεζών της χώρας της στον απόηχο της πρόσφατης αναταραχής των τραπεζών στις ΗΠΑ και την Ευρώπη.

Δεν εκτιμάται σωστά η αλλαγή

Μια αλλαγή πολιτικής στην Ιαπωνία είναι “μια πρόσθετη δύναμη που δεν εκτιμάται” και “όλες οι οικονομίες της G-3 με τον ένα ή τον άλλο τρόπο θα μειώσουν τους ισολογισμούς τους και θα περιορίσουν την πολιτική τους” όταν συμβεί αυτό, δήλωσε ο Jean Boivin, επικεφαλής του επενδυτικού ινστιτούτου BlackRock και πρώην υποδιοικητής της Τράπεζας του Καναδά.

“Όταν ελέγχεις μια τιμή και χαλαρώνεις τη λαβή, μπορεί να είναι δύσκολο και ακατάστατο.

Πιστεύουμε ότι είναι μεγάλη υπόθεση το τι θα συμβεί στη συνέχεια”.

Η αντιστροφή της ροής βρίσκεται ήδη σε εξέλιξη.

Οι Ιάπωνες επενδυτές πούλησαν πέρυσι ένα ποσό ρεκόρ χρέους στο εξωτερικό, καθώς οι τοπικές αποδόσεις αυξήθηκαν λόγω της κερδοσκοπίας ότι η BOJ θα εξομαλύνει την πολιτική της.

Ο Kuroda έριξε λάδι στη φωτιά τον περασμένο Δεκέμβριο, όταν χαλάρωσε κατά ένα κλάσμα τον έλεγχο της κεντρικής τράπεζας στις αποδόσεις.

Μέσα σε λίγες μόνο ώρες, τα ιαπωνικά κρατικά ομόλογα έκαναν βουτιά και το γεν εκτινάχθηκε στα ύψη, ταρακουνώντας τα πάντα, από τα κρατικά ομόλογα μέχρι το δολάριο Αυστραλίας.

“Έχετε ήδη δει την αρχή του επαναπατρισμού αυτών των χρημάτων πίσω στην Ιαπωνία”, δήλωσε ο Jeffrey Atherton, διαχειριστής χαρτοφυλακίου στη Man GLG, μέρος της Man Group, του μεγαλύτερου δημόσιου αμοιβαίου κεφαλαίου αντιστάθμισης κινδύνου στον κόσμο.

“Θα ήταν λογικό για αυτούς να φέρουν τα χρήματα στην πατρίδα τους και να μην αναλάβουν τον συναλλαγματικό κίνδυνο”, δήλωσε ο Atherton, ο οποίος διαχειρίζεται το Japan CoreAlpha Equity Fund που έχει κερδίσει περίπου το 94% των ομολόγων του κατά το περασμένο έτος.

Επιστροφή στην… πατρίδα

Τα στοιχήματα για μια αλλαγή στην πολιτική της BOJ έχουν μειωθεί τις τελευταίες ημέρες, καθώς η αναταραχή στον τραπεζικό τομέα αυξάνει την προοπτική ότι οι υπεύθυνοι χάραξης πολιτικής μπορεί να δώσουν προτεραιότητα στη χρηματοπιστωτική σταθερότητα.

Ο έλεγχος των ισολογισμών των ιαπωνικών τραπεζών από τους επενδυτές έχει αυξηθεί, λόγω της ανησυχίας ότι μπορεί να απηχούν κάποιες από τις πιέσεις που έχουν πλήξει αρκετές περιφερειακές τράπεζες των ΗΠΑ.

Ωστόσο, οι συμμετέχοντες στην αγορά αναμένουν ότι η συζήτηση σχετικά με τις βελτιώσεις της BOJ θα συνεχιστεί όταν διαλυθούν οι εντάσεις.

Γιατί οι ιαπωνικές τράπεζες είναι σε θέση να αντέξουν την τραπεζική κρίση

Ο Ueda, ο πρώτος ακαδημαϊκός που ανέλαβε ποτέ την ηγεσία της BOJ, αναμένεται σε μεγάλο βαθμό να επιταχύνει τον ρυθμό σύσφιξης της πολιτικής κάποια στιγμή αργότερα φέτος.

Μέρος αυτού μπορεί να περιλαμβάνει την περαιτέρω χαλάρωση του ελέγχου της κεντρικής τράπεζας στις αποδόσεις και την εκκαθάριση ενός τιτάνιου προγράμματος αγοράς ομολόγων που σχεδιάστηκε για να καταστείλει το κόστος δανεισμού και να δώσει ώθηση στην ετοιμοθάνατη οικονομία της Ιαπωνίας.

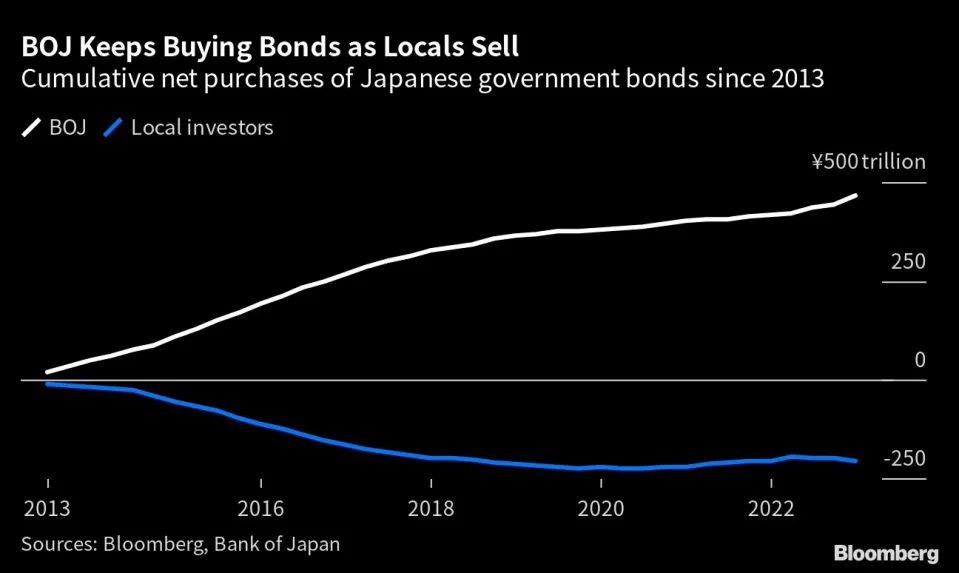

Η BOJ έχει αγοράσει 465 τρισεκατομμύρια γιεν (3,55 τρισεκατομμύρια δολάρια) ιαπωνικών κρατικών ομολόγων από τότε που ο Kuroda εφάρμοσε την ποσοτική χαλάρωση πριν από μια δεκαετία, σύμφωνα με τα στοιχεία της κεντρικής τράπεζας, συμπιέζοντας τις αποδόσεις και τροφοδοτώντας πρωτοφανείς στρεβλώσεις στην αγορά κρατικού χρέους.

Ως αποτέλεσμα, τα τοπικά κεφάλαια πούλησαν 206 τρισεκατομμύρια γιεν από τους τίτλους κατά τη διάρκεια της περιόδου για να αναζητήσουν καλύτερες αποδόσεις αλλού.

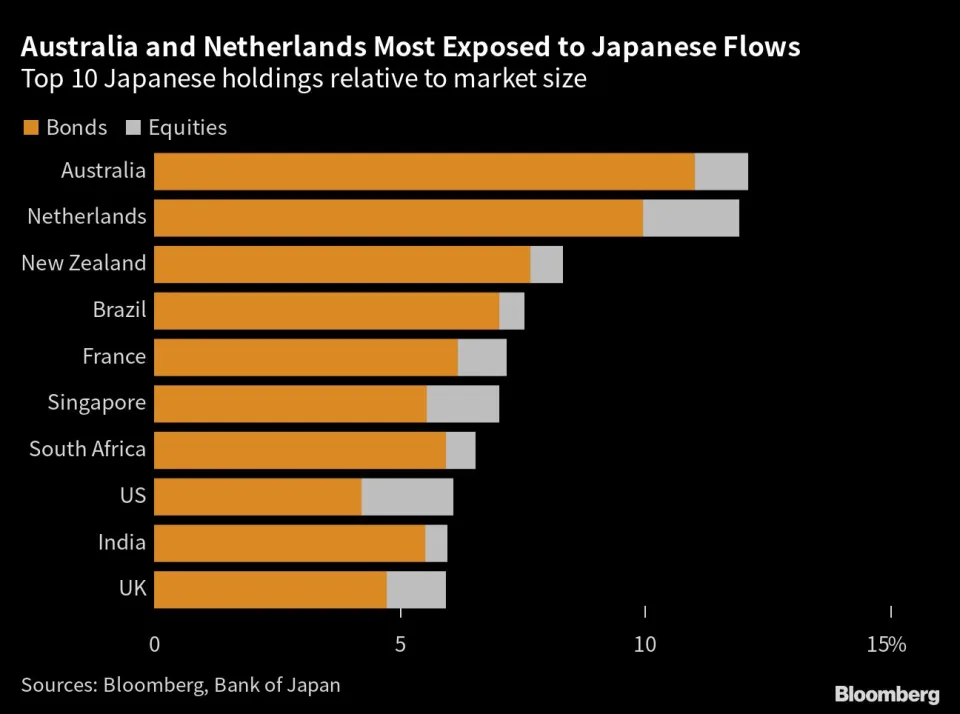

Η μετατόπιση ήταν τόσο σεισμική που οι Ιάπωνες επενδυτές έγιναν οι μεγαλύτεροι κάτοχοι κρατικών ομολόγων εκτός των ΗΠΑ, καθώς και κάτοχοι περίπου του 10% του αυστραλιανού χρέους και των ολλανδικών ομολόγων.

Κατέχουν επίσης το 8% των τίτλων της Νέας Ζηλανδίας και το 7% του χρέους της Βραζιλίας, σύμφωνα με υπολογισμούς του Bloomberg.

Η εμβέλεια επεκτείνεται και στις μετοχές, με τους Ιάπωνες επενδυτές να έχουν ξοδέψει 54,1 τρισ. γεν σε παγκόσμιες μετοχές από τον Απρίλιο του 2013.

Οι συμμετοχές τους σε μετοχές ισοδυναμούν με το 1% έως 2% των χρηματιστηριακών αγορών των ΗΠΑ, των Κάτω Χωρών, της Σιγκαπούρης και του Ηνωμένου Βασιλείου.

Συναλλαγματικά κέρδη

Τα εξαιρετικά χαμηλά επιτόκια της Ιαπωνίας ήταν ένας σημαντικός λόγος που το γιεν έπεσε σε χαμηλό 32 ετών πέρυσι και αποτέλεσε κορυφαία επιλογή για τους traders που αναζητούν εισόδημα για να χρηματοδοτήσουν αγορές νομισμάτων από το ρεάλ της Βραζιλίας έως την ινδονησιακή ρουπία.

“Σχεδόν σίγουρα συνέβαλε σε μια σημαντική πτώση του γεν, σε μια μαζική δυσλειτουργία της ιαπωνικής αγοράς ομολόγων”, δήλωσε ο πρώην υπουργός της βρετανικής κυβέρνησης και επικεφαλής οικονομολόγος της Goldman Sachs, Jim O’Neill για τις πολιτικές του Kuroda.

“Πολλά από αυτά που συνέβησαν επί Kuroda θα αντιστραφούν εν μέρει ή πλήρως” εάν ο διάδοχός του συνεχίσει την ομαλοποίηση της πολιτικής, αν και η τραπεζική κρίση μπορεί να κάνει τις αρχές να προχωρήσουν πιο προσεκτικά, πρόσθεσε.

Το νόμισμα έχει υποχωρήσει από τα περσινά χαμηλά, βοηθούμενο από την άποψη ότι η ομαλοποίηση είναι αναπόφευκτη.

Προσθέστε σε αυτή την εξίσωση τις περσινές ιστορικές απώλειες των παγκόσμιων ομολόγων και οι Ιάπωνες επενδυτές έχουν ακόμη περισσότερους λόγους να συρρέουν στην πατρίδα τους, σύμφωνα με τον Akira Takei, βετεράνο της αγοράς με 36 χρόνια παρουσίας και διαχειριστή κεφαλαίων στην Asset Management One.

Οι αποδόσεις των ομολόγων

“Οι Ιάπωνες επενδυτές χρέους είχαν άσχημες εμπειρίες εκτός της χώρας το περασμένο έτος, επειδή ένα σημαντικό άλμα στις αποδόσεις τους ανάγκασε να μειώσουν τις απώλειες, οπότε πολλοί από αυτούς δεν θέλουν καν να δουν ξένα ομόλογα”, δήλωσε ο Takei με έδρα το Τόκιο, η εταιρεία του οποίου εποπτεύει 460 δισεκατομμύρια δολάρια.

“Σκέφτονται τώρα ότι δεν χρειάζεται να επενδύονται όλα τα κεφάλαια στο εξωτερικό, αλλά μπορούν να επενδύονται σε τοπικό επίπεδο”.

Ο νέος πρόεδρος της Dai-ichi Life Holdings, ενός από τους μεγαλύτερους θεσμικούς επενδυτές της Ιαπωνίας, επιβεβαίωσε ότι μεταφέρει περισσότερα χρήματα σε εγχώρια ομόλογα από ξένους τίτλους, αφού οι επιθετικές αυξήσεις των αμερικανικών επιτοκίων κατέστησαν δαπανηρή την αντιστάθμιση των συναλλαγματικών κινδύνων.

Σίγουρα, λίγοι είναι διατεθειμένοι να τα παίξουν όλα για όλα στοιχηματίζοντας ότι ο Ueda θα ταράξει τα νερά μόλις αναλάβει τα καθήκοντά του.

Πρόσφατη έρευνα του Bloomberg έδειξε ότι το 41% των παρατηρητών της BOJ βλέπουν ένα βήμα σύσφιξης να πραγματοποιείται τον Ιούνιο, από 26% τον Φεβρουάριο, ενώ ο πρώην υφυπουργός Οικονομικών της Ιαπωνίας Eisuke Sakakibara δήλωσε ότι η BOJ μπορεί να αυξήσει τα επιτόκια μέχρι τον Οκτώβριο.

Μια περίληψη των απόψεων από τη συνεδρίαση της BOJ στις 9-10 Μαρτίου έδειξε ότι η κεντρική τράπεζα παραμένει επιφυλακτική ως προς την εκτέλεση μιας στροφής πολιτικής πριν από την επίτευξη του στόχου για τον πληθωρισμό.

Και αυτό συνέβη ακόμη και αφού ο πληθωρισμός της Ιαπωνίας επιταχύνθηκε πέραν του 4% για να σημειώσει νέο υψηλό τεσσάρων δεκαετιών.

Τέλη Απριλίου η μεγαλύτερη σαφήνεια

Η επόμενη συνεδρίαση της κεντρικής τράπεζας, η πρώτη του Ueda, έχει προγραμματιστεί να πραγματοποιηθεί στις 27-28 Απριλίου.

Ο Richard Clarida, ο οποίος διετέλεσε αντιπρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ από το 2018 έως το 2022, έχει αναμφισβήτητα περισσότερη διορατικότητα από τους περισσότερους, αφού γνωρίζει τον “ευθύβολο” Kuroda εδώ και χρόνια και ζυγίζει τον αντίκτυπο της Ιαπωνίας στην αμερικανική και παγκόσμια νομισματική πολιτική.

“Οι αγορές αναμένουν από πολύ νωρίς υπό τον Ueda ότι ο έλεγχος της καμπύλης αποδόσεων θα διαλυθεί”, δήλωσε ο Clarida, ο οποίος είναι πλέον παγκόσμιος οικονομικός σύμβουλος στην Pacific Investment Management.

Από εδώ και πέρα ο Ueda “μπορεί να θέλει να πάει προς την κατεύθυνση της συρρίκνωσης του ισολογισμού ή της επανεπένδυσης των εξαγορών, αλλά αυτό δεν είναι κάτι για την πρώτη ημέρα”, είπε, προσθέτοντας ότι η σύσφιξη της Ιαπωνίας θα είναι μια “ιστορική στιγμή” για τις αγορές, αν και μπορεί να μην είναι “οδηγός των παγκόσμιων ομολόγων”.

Σταδιακή μετατόπιση

Κάποιοι άλλοι παρατηρητές της αγοράς έχουν πιο μετριοπαθείς προσδοκίες για το τι θα συμβεί μόλις η BOJ μειώσει το πρόγραμμα τόνωσής της.

Ο Ayako Sera, στρατηγικός αναλυτής της αγοράς στην Sumitomo Mitsui Trust Bank, βλέπει ότι η διαφορά επιτοκίων μεταξύ ΗΠΑ και Ιαπωνίας θα παραμείνει ως ένα βαθμό, καθώς η Fed είναι απίθανο να προβεί σε μεγάλες μειώσεις επιτοκίων εάν ο πληθωρισμός παραμείνει υψηλός και η BOJ δεν αναμένεται να αυξήσει σημαντικά τα επιτόκια βραχυπρόθεσμα.

“Είναι σημαντικό να αξιολογήσουμε τυχόν αλλαγές και προοπτικές του συνόλου του πακέτου νομισματικής πολιτικής της BOJ όταν σκεφτόμαστε τις επιπτώσεις τους στις διασυνοριακές ροές κεφαλαίων”, δήλωσε.

Ο Ryosuke Oshima, αναπληρωτής γενικός διευθυντής της ομάδας προώθησης προϊόντων της Mitsubishi UFJ Kokusai Asset Management στο Τόκιο, εξετάζει τα επίπεδα των αποδόσεων ως πιθανό έναυσμα για μετατόπιση των ροών.

“Μπορεί να υπάρξει κάποια όρεξη για ομολογιακά αμοιβαία κεφάλαια όταν τα επιτόκια κινηθούν υψηλότερα, όπως 1% για την απόδοση του 10ετούς”, είπε.

“Αλλά κοιτάζοντας τα δεδομένα, είναι απίθανο να αντιστρέψουν όλες τις επενδύσεις τους πίσω στην πατρίδα ξαφνικά”.

Για άλλους, όπως ο βετεράνος των αγορών επί 36 χρόνια Rajeev De Mello, είναι πιθανότατα μόνο θέμα χρόνου να αναγκαστεί ο Ueda να δράσει και οι συνέπειες μπορεί να έχουν παγκόσμιες επιπτώσεις.

“Συμφωνώ πλήρως με τη συναίνεση ότι η BOJ θα σφίξει – θα θελήσει να τερματίσει αυτή την πολιτική το συντομότερο δυνατό”, δήλωσε ο De Mello, διαχειριστής κεφαλαίων στην GAMA Asset Management στη Γενεύη.

“Αυτό έχει να κάνει με την αξιοπιστία της κεντρικής τράπεζας, έχει να κάνει με τις συνθήκες πληθωρισμού που πληρούνται όλο και περισσότερο τώρα – η ομαλοποίηση θα έρθει στην Ιαπωνία”.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου