Αυτό που κάνει τη φετινή χρονιά πιο δύσκολη είναι ότι έχουμε ένα διχασμένο Κογκρέσο, με τη Βουλή να ελέγχεται από τους Ρεπουμπλικάνους και τη Γερουσία να ελέγχεται από τους Δημοκρατικούς.

Βρίσκεται αντιμέτωπη με τον πολύ πραγματικό κίνδυνο να μην μπορεί να χρηματοδοτήσει τις υποχρεώσεις της, συμπεριλαμβανομένης της πληρωμής των εργαζομένων της και των τόκων για τα εκκρεμή χρέη της».

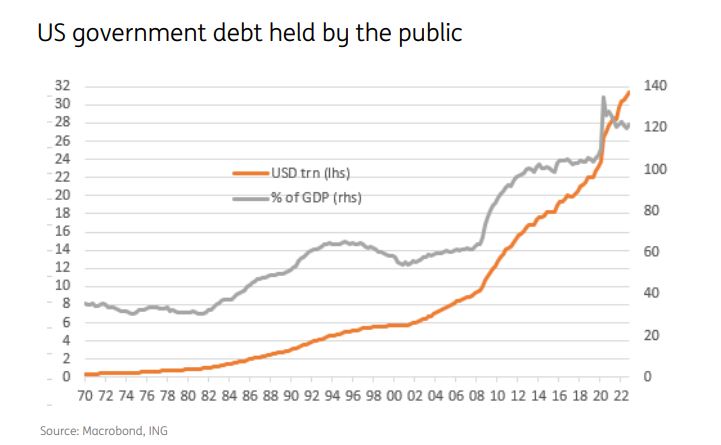

Το ότι οι ΗΠΑ, είναι μια χρεοκοπημένη χώρα, είναι ήδη γνωστό…

Αλλά εδώ, τίθεται ένα μείζον ερώτημα:

ΠΩΣ ΜΙΑ ΧΡΕΟΚΟΠΗΜΕΝΗ ΧΩΡΑ, ΔΙΝΕΙ ΔΙΣΕΚΑΤΟΜΜΥΡΙΑ ΣΤΗΝ ΟΥΚΡΑΝΙΑ;;;

Κι ένα δεύτερο ερώτημα: ΜΗΠΩΣ ΟΛΑ ΑΥΤΑ ΓΙΝΟΝΤΑΙ ΓΙΑ ΝΑ ΠΛΗΓΕΙ Ο ΑΜΕΡΙΚΑΝΙΚΟΣ ΛΑΟΣ;;;

Καλλιόπη Σουφλή

Τα τελευταία 106 χρόνια, το ανώτατο όριο έχει αυξηθεί πάνω από 100 φορές – χωρίς σοβαρά επεισόδια.

Τα έκτακτα μέτρα δίνουν «ανάσα»…

Αν και το ανώτατο όριο του χρέους έχει πλέον «χτυπηθεί», αυτό δεν σημαίνει ότι επίκειται αθέτηση υποχρεώσεων.

Οι εργαζόμενοι θα εξακολουθήσουν να πληρώνονται, όπως και οι τόκοι με τα χρέη που λήγουν.

Αυτό συμβαίνει επειδή η υπουργός Οικονομικών Janet Yellen έχει θεσπίσει τα λεγόμενα «έκτακτα μέτρα» – ανακατεύοντας χρήματα για να αγοράσει λίγο χρόνο μέχρι οι πολιτικοί να αποφασίσουν νέο όριο στην ανάληψη χρέους.

Αυτό πιθανότατα θα δώσει χρόνο μόνο μέχρι τον Ιούλιο.

Όταν όμως εξαντληθούν αυτά τα έκτακτα μέτρα, το ανώτατο όριο του χρέους θα πρέπει να αυξηθεί ή να ανασταλεί, διαφορετικά η αμερικανική κυβέρνηση δεν θα έχει τα χρήματα για να πληρώσει τους λογαριασμούς της.

Αυτό που κάνει τη φετινή χρονιά πιο δύσκολη είναι ότι έχουμε ένα διχασμένο Κογκρέσο, με τη Βουλή να ελέγχεται από τους Ρεπουμπλικάνους και τη Γερουσία να ελέγχεται από τους Δημοκρατικούς.

Χρειάζονται 60 ψήφοι στη Γερουσία για να αυξηθεί το όριο χρέους, αλλά οι Δημοκρατικοί έχουν μόνο 51 έδρες.

Αυτό σημαίνει ότι είτε εννέα Ρεπουμπλικάνοι πρέπει να συμπαραταχθούν με τους Δημοκρατικούς, είτε όπως συνέβη πέρυσι, οι Ρεπουμπλικάνοι τελικά θα συναινέσουν…

Το μεγαλύτερο πρόβλημα είναι η Βουλή των Αντιπροσώπων.

Τι θα μπορούσε να συμβεί

Εάν το ανώτατο όριο δεν αυξηθεί και η κυβέρνηση των ΗΠΑ ξεμείνει από χρήματα, η πρώτη της επιλογή μπορεί να είναι η αναστολή κάποιων υπηρεσιών και οι απολύσεις κρατικών υπαλλήλων.

Υπενθυμίζεται πως κατά την κρίση χρέους 800.000 κρατικοί υπαλλήλοι οδηγήθηκαν στην πόρτα της εξόδου…

Τότε, η Βουλή που ελεγχόταν από τους Ρεπουμπλικάνους αρνήθηκε να στηρίξει τον προϋπολογισμό του Δημοκρατικού Προέδρου Clinton και στη συνέχεια άσκησε veto στο νομοσχέδιο για τις δαπάνες των Ρεπουμπλικάνων.

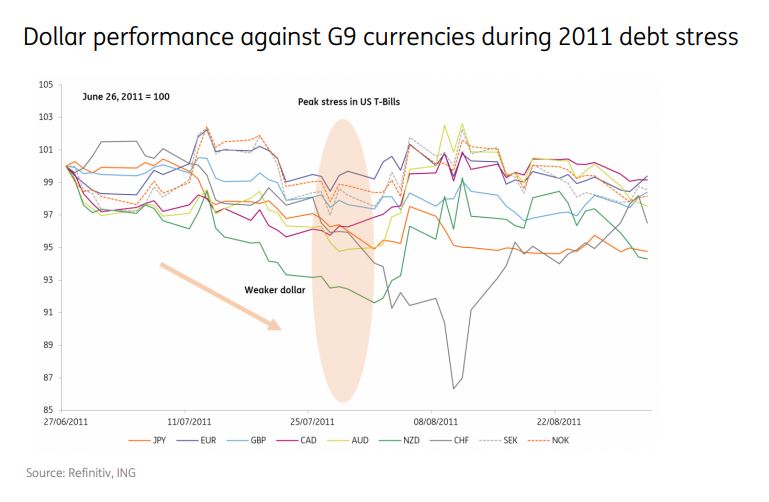

Ωστόσο, η επόμενη κρίση, το 2011, οδήγησε τις αγορές σε πολύ μεγαλύτερη αστάθεια.

Για άλλη μια φορά, μια Βουλή που ελεγχόταν από τους Ρεπουμπλικάνους ήθελε μείωση του ελλείμματος ως προϋπόθεση για την υποστήριξη της αύξησης του ανώτατου ορίου χρέους.

Τελικά, έγινε μια συμφωνία, αλλά το αποτέλεσμα οδήγησε τις ΗΠΑ να χάσουν την αξιολόγηση AAA από τον οίκο S&P και τον δείκτη S&P500 να υποχωρεί κατά 17% σε διάστημα περίπου 15 ημερών (μεταξύ 22 Ιουλίου – 8 Αυγούστου).

Και αν υπάρξει χρεοκοπία…

Τεχνικά, μια χρεοκοπία προκύπτει όταν υπάρχει μια χαμένη πληρωμή σε ένα ομόλογο, είτε πρόκειται για κουπόνι είτε για ποσό εξαργύρωσης.

Το μέγεθος της αθέτησης δεν είναι ζήτημα… Το ζήτημα είναι η αθέτηση.

Διότι, πρώτον, εν προκειμένω ουσιώδεις όροι μιας σύμβασης θα έχουν παραβιαστεί και, δεύτερον, μια αθέτηση ενεργεί ως πρόδρομος για μελλοντικές αθετήσεις.

Στις περισσότερες περιπτώσεις, η απειλή για χρεοκοπία έχει ως αποτέλεσμα έντονη αντιστροφή της καμπύλης απόδοσης των ομολόγων.

Οι αθετήσεις πληρωμών των αναδυόμενων αγορών συνήθως έχουν δει τις αποδόσεις του front-end να αυξάνονται μέχρι και 1.000%.

Επίσης, οποιαδήποτε σημαντική ζημία στην αξιοπιστία των αμερικανικών ομολόγων θα οδηγήσει σε πτώση της αξίας τους.

Υπό αυτή την έννοια, εάν μια χρεοκοπία αμαυρώσει αρκετά την αξιοπιστία των ομολόγων των ΗΠΑ, θα πρέπει να υπάρξει σημαντική πτώση στην τιμή των υπόλοιπων ομολόγων.

Συνήθως, μια χαμένη πληρωμή και μια τεχνική αθέτηση ωθεί σε υποβάθμιση της πιστοληπτικής ικανότητας και σε κατάσταση χρεοκοπίας εάν ο εκδότης δεν μπορέσει να ξεχρεώσει…

Ένα τέτοιο ακραίο αποτέλεσμα για μια και μόνο χαμένη πληρωμή δεν είναι αδύνατη, αν το πολιτικό ζήτημα παραμείνει άλυτο.

Σε μια τέτοια ακραία περίπτωση, μια υποβάθμιση θα προκαλούσε σημαντικά ζητήματα…

Πιθανότατα οι επενδυτές θα έρχονταν αντιμέτωποι με margin calls, ώστε αντικατοπτρίζονται οι μεταβληθείσες αποτιμήσεις στα ομόλογα ως collaterall.

Σημειώνεται πως η τεκμηρίωση των repos μπορεί να μην υπαγορεύει αξιολόγηση ΑΑΑ για το collaterall, αλλά η τιμολόγηση τέτοιων συναλλαγών είναι εν μέρει συνάρτηση της πιστοληπτικής ικανότητας του εκάστοτε τίτλου, και αυτό γίνεται μεγαλύτερο ζήτημα εάν το collaterall δεν αξιολογείται πλέον ως προϊόν υψηλής επενδυτικής ποιότητας.

Το ίδιο το χρηματοπιστωτικό σύστημα θα δεχόταν σοβαρή πίεση.

Σε περίπτωση υποβάθμισης, οι κάτοχοι ομολόγων, ειδικότερα οι ξένοι, θα έσπευδαν σε μαζικές ρευστοποιήσεις υπέρ άλλου σκληρού νομίσματος, ενώ παράλληλα οι αγορές μετοχών θα κατέρρεαν και τα πιστωτικά spread θα διογκώνονταν.

Αυτό θα είχε ως αποτέλεσμα υψηλότερο κόστος χρηματοδότησης για στεγαστικά δάνεια, αυτοκίνητα και όλους τους τύπους καταναλωτικών και επιχειρηματικών δανείων.

«Όσο και αν φαίνεται απίθανο να χρεοκοπήσουν οι ΗΠΑ, διατρέχουμε τον πολύ πραγματικό κίνδυνο να υπάρξει αθέτηση πληρωμών.

Ο Biden θα μπορούσε να επικαλεστεί τη 14η τροποποίηση για να πληρώσει τις υποχρεώσεις της κυβέρνησης, παρακάμπτοντας έτσι το ανώτατο όριο του χρέους.

Ωστόσο, κατέστησε σαφές ότι αυτό δεν είναι στην ημερήσια διάταξη και, σε κάθε περίπτωση, θα μπορούσαν να υπάρξουν νομικά κωλύματα.

Σε κάθε περίπτωση, κάθε ημέρα που περνάει οι ΗΠΑ είναι ένα βήμα πιο κοντά στη χρεοκοπία…» καταλήγει η ING.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου