από €2.000 σε €2.500, ο εργοδότης πρέπει να ξοδέψει €1.500! Και μπορεί τέτοια αμοιβή να είναι πολυτέλεια όμως αλλιώς δεν κρατάς τους καλύτερους. Εχεις brain drain

Γιώργος Στρατόπουλος

Με την ενοποίηση των κανόνων ασφάλισης (νόμος Κατρούγκαλου) αναδείχθηκε ένα πρόβλημα της ελληνικής οικονομίας: πόσο αντιπαραγωγική είναι η επιβάρυνση της εργασίας με υψηλές ασφαλιστικές εισφορές. Είναι παλιό πρόβλημα αλλά συζητήθηκε τώρα εντονότερα, επειδή «τα αγαπημένα» επαγγέλματα του συστήματος (δικηγόροι, μηχανικοί και γιατροί) κλήθηκαν να καταβάλουν υπερβάλλουσες εισφορές.

Οι μισθωτοί, αντιθέτως, αποδίδουν υπερβολικές εισφορές εδώ και χρόνια, και αυτό συνιστά μεγάλο πρόβλημα της ελληνικής οικονομίας, που είχαμε την πολυτέλεια να αγνοούμε την εποχή της ευμάρειας, αλλά τώρα πια όχι.

Επιχειρούμε, λοιπόν, απαντήσεις στα ερωτήματα:

- Πόσο μεγάλη επιβάρυνση υφίσταται η εργασία από φόρους & εισφορές;

- Πόσο «αδικημένοι» είναι οι ελεύθεροι επαγγελματίες;

- Ισχύουν ίδιοι κανόνες για όλους στο ασφαλιστικό σύστημα;

- Είναι κοινωνικά δίκαιος και προοδευτικός ο τρόπος που φορολογούμε την εργασία;

- Ποιο είναι το μεγαλύτερο πρόβλημα που δημιούργησε η μεταρρύθμιση Κατρούγκαλου;

- Υπερφορολογείται η μεσαία τάξη;

- Πώς συνδέεται το brain drain με τη φορολογία;

- Τι συνέβαινε πριν από την κρίση; Πώς και πόσο επιβάρυναν οι μεταρρυθμίσεις των τελευταίων χρόνων;

- Είναι ελληνική ιδιαιτερότητα η υπερφορολόγηση της εργασίας;

Κάρτα 1ηΠόσο επιβαρύνεται κάθε επαγγελματικός κλάδος

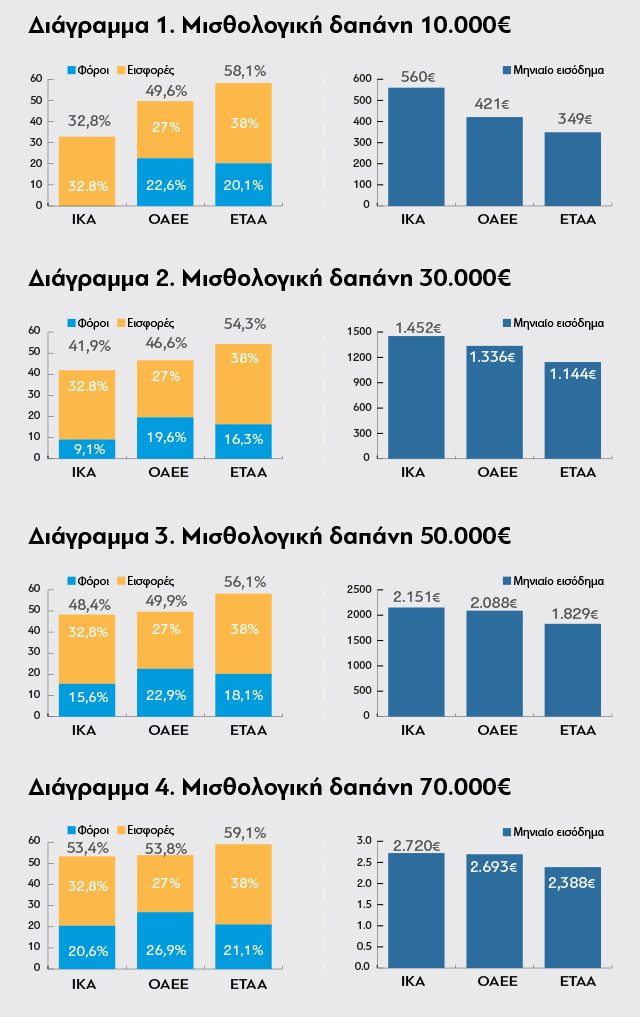

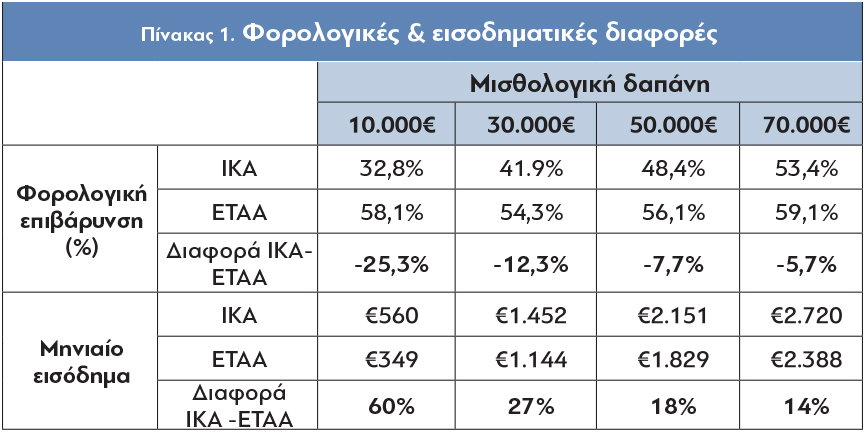

Στα διαγράμματα που ακολουθούν αναλύεται η φορολογική επιβάρυνση της εργασίας (από εισφορές και φόρους) για τρεις βασικές επαγγελματικές ομάδες του ιδιωτικού τομέα (ΙΚΑ, ΟΑΕΕ, ΕΤΑΑ) στα χαμηλά, μεσαία & υψηλότερα εισοδηματικά κλιμάκια.

Προκειμένου να γίνει ορθή σύγκριση των επιβαρύνσεων:

- Συγκρίνονται τα κέρδη του αυτοαπασχολούμενου προ φόρων & εισφορών (ΚπΦΕ) με τη μισθολογική δαπάνη του εργοδότη (άθροισμα των μικτών αποδοχών του μισθωτού και των εργοδοτικών εισφορών).

- Δεν συμπεριλαμβάνονται οι επιβαρύνσεις των συναλλαγών από ΦΠΑ -δεν είναι φόρος εισοδήματος- ούτε η προκαταβολή φόρου των αυτοαπασχολούμενων- δεν συνιστά φόρο αλλά ταμειακό ετεροχρονισμό φορολογικών βαρών.

Στα Διαγράμματα 1-4 οι μπλέ μπάρες απεικονίζουν το μηνιαίο εισόδημα (1/12 του ετήσιου εισοδήματος) που απομένει στον εργαζόμενο αφού αφαιρεθούν φόροι & εισφορές.

- Στα χαμηλά εισοδήματα, η συνολική επιβάρυνση των μισθωτών είναι αισθητά μικρότερη, διότι α) οι μισθωτοί απολαμβάνουν απαλλαγές φόρου έως 1.900€ (αφορολόγητο) ενώ οι αυτοαπασχολούμενοι όχι β) οι αυτοαπασχολούμενοι επιβαρύνονται με τέλος επιτηδεύματος (ετησίως 650€ ), ενώ οι μισθωτοί όχι.

- Καθώς αυξάνεται το εισόδημα, η επιβάρυνση από το τέλος επιτηδεύματος (ή το όφελος από το αφορολόγητο) μειώνεται ως ποσοστό του εισοδήματος και οι διαφορές μεταξύ των κλάδων αμβλύνονται.

- Είναι εξαιρετικά «προβληματικό» -αν παραβλέψουμε τη φοροδιαφυγή- ότι εργαζόμενοι με πολύ χαμηλά εισοδήματα αποδίδουν το 50% (ΟΑΕΕ) και το 60% (ΕΤΑΑ) των εισοδημάτων τους σε φόρους και εισφορές.

- Στα υψηλότερα εισοδήματα όλοι αποδίδουν σε φόρους/εισφορές άνω του 50% των εισοδημάτων τους (ως 59% οι ασφαλισμένοι του ΕΤΑΑ).

- Σε όλα τα εισοδηματικά κλιμάκια όλων των επαγγελματικών κλάδων, η κυρίαρχη επιβάρυνση προέρχεται από τις ασφαλιστικές εισφορές και όχι τη φορολογία εισοδήματος. Αυτό αναδεικνύει τον πολύ κρίσιμο ρόλο των εισφορών στη φορολογική επιβάρυνση της εργασίας.

Οι διαφορές φορολογικής επιβάρυνσης μεταξύ των επαγγελματικών κλάδων έχουν πολλαπλασιαστικό αποτέλεσμα στο καθαρό μηνιαίο εισόδημα κάθε κλάδου.

Όπως φαίνεται στον πίνακα, οι μισθωτοί στο κλιμάκιο των 50.000€, συγκρινόμενοι με τους ασφαλισμένους του ΕΤΑΑ, έχουν μόλις 7,7% χαμηλότερο συντελεστή φορολογικής επιβάρυνσης αλλά 18% υψηλότερο εισόδημα!

Κάρτα 2ηΕισφορές ανά επαγγελματικό κλάδο

Αν η ασφαλιστική μεταρρύθμιση Κατρούγκαλου στόχευε στην εξομοίωση των κανόνων ασφάλισης, δεν την πέτυχε. Δεν πληρώνουν όλοι οι επαγγελματικοί κλάδοι τις ίδιες εισφορές!

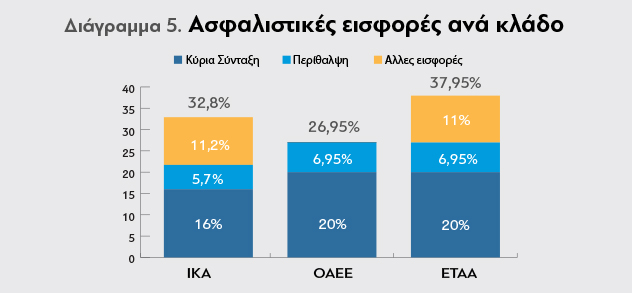

Στο Διάγραμμα 5 αποτυπώνονται οι ασφαλιστικές εισφορές ως % της μισθολογικής δαπάνης ή των κερδών προ φόρων & εισφορών. Διαπιστώνουμε ότι :

- Δεν καταβάλλουν ίδιες εισφορές οι επαγγελματικοί κλάδοι.

- Οι ασφαλισμένοι του ΕΤΑΑ καταβάλλουν τις περισσότερες.

- Οι ασφαλισμένοι του ΟΑΕΕ τις λιγότερες.

Οι ασφαλισμένοι σε ΙΚΑ & ΕΤΑΑ, πλην των εισφορών κύριας σύνταξης και περίθαλψης, επιβαρύνονται και με «άλλες εισφορές» (~11%).

- Άλλες εισφορές ΙΚΑ: Επικουρική (5,6%), ΟΑΕΔ (4%), Λοιπά (1,6%)

- Άλλες εισφορές ΕΤΑΑ: Επικουρική (7%), Εφάπαξ (4%)

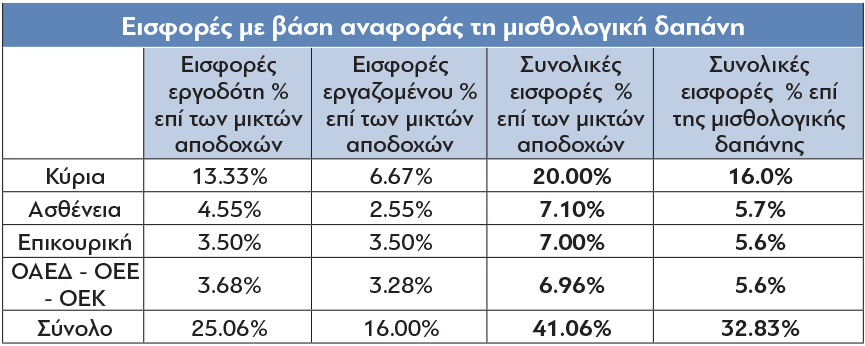

Στο Διάγραμμα 5 οι συντελεστές εισφορών των μισθωτών αναφέρονται με τρόπο ασυνήθιστο, π.χ. βλέπετε 16% για κύρια σύνταξη αντί του συνήθους 20%.

Ο λόγος είναι πως συνήθως αναφερόμαστε στις εισφορές ως % των μικτών αποδοχών, ενώ εδώ οι εισφορές υπολογίζονται ως % της μισθολογικής δαπάνης.

Ο λόγος είναι πως συνήθως αναφερόμαστε στις εισφορές ως % των μικτών αποδοχών, ενώ εδώ οι εισφορές υπολογίζονται ως % της μισθολογικής δαπάνης.

Στον Πίνακα 2 φαίνεται η αντιστοιχία μεταξύ των δύο διαφορετικών τρόπων υπολογισμού των εισφορών.

Παράδειγμα: εργοδότης δαπανά για αμοιβή εργαζομένου 10.000 ⇔ 8.000 μικτές αποδοχές εργαζομένου + 2.000 εργοδοτικές εισφορές.

Στα ταμεία του ΕΦΚΑ για κύρια σύνταξη καταλήγουν 20% × 8000€ = 1600€ ⇔ με 16% της μισθολογικής δαπάνης.

Μισθωτοί & αυτοαπασχολούμενοι έχουν διαφορετικούς συντελεστές εισφορών για κύρια σύνταξη και περίθαλψη. Οι αυτοαπασχολούμενοι καταβάλλουν υψηλότερες εισφορές εξαιτίας νομοθετικού σφάλματος (εδώ).

Στα ταμεία του ΕΦΚΑ για κύρια σύνταξη καταλήγουν 20% × 8000€ = 1600€ ⇔ με 16% της μισθολογικής δαπάνης.

Μισθωτοί & αυτοαπασχολούμενοι έχουν διαφορετικούς συντελεστές εισφορών για κύρια σύνταξη και περίθαλψη. Οι αυτοαπασχολούμενοι καταβάλλουν υψηλότερες εισφορές εξαιτίας νομοθετικού σφάλματος (εδώ).

Κάρτα 3ηΗ κλίμακα φορολογικής επιβάρυνσης της εργασίας

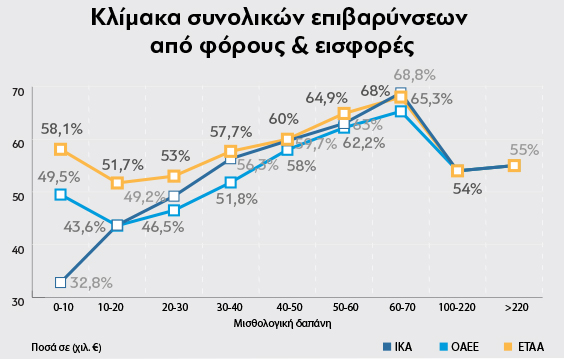

Το Διάγραμμα 6 αποτυπώνει την κλίμακα φορολογικής επιβάρυνσης της εργασίας όπου φαίνεται πως διαφορετικά τμήματα εισοδήματος έχουν διαφορετική επιβάρυνση από φόρους και εισφορές.

ΠαρατηρήσειςΑ) Η κλίμακα φορολογικής επιβάρυνσης της εργασίας έχει ως βάση αναφοράς τη μισθολογική δαπάνη. Λόγω υπερφορολόγησης, τα καθαρά έσοδα του εργαζόμενου είναι πολύ λιγότερα από την αντίστοιχη μισθολογική δαπάνη. Π.χ. μισθολογική δαπάνη 60χιλ. € ή 5.000€/μήνα) αντιστοιχεί σε εργαζομένους με μηνιαίο εισόδημα μόλις 2.100-2.400€!

Β) Η αντιστροφή της κλίμακας!

Ενώ στην φορολογία εισοδήματος ο συντελεστής φόρου αυξάνεται προοδευτικά, στην περίπτωση της φορολογικής επιβάρυνσης της εργασίας, η κλίμακα στο τέλος αντιστρέφεται: τα πολύ υψηλά εισοδηματικά κλιμάκια έχουν αισθητά μικρότερη επιβάρυνση, διότι δεν επιβαρύνονται με εισφορές!

Αυτή η αντιστροφή της κλίμακας σηματοδοτεί την κοινωνικά άδικη δομή της φορολογικής επιβάρυνσης της εργασίας. Και σε αντίθεση με ό,τι γνωρίζαμε ως τώρα, στη φορολόγηση της εργασίας οι ευπορότεροι επιβαρύνονται λιγότερο!

Προσοχή όμως, η αντιστροφή της κλίμακας δε σημαίνει ότι τα υψηλά εισοδήματα στην Ελλάδα αντιμετωπίζονται ευνοϊκά. Αντιθέτως, οι ελληνικοί φορολογικοί συντελεστές για εισοδήματα 40.000€ ως 250.000€ είναι οι υψηλότεροι στην Ευρωζώνη!!!Σημαίνει όμως ότι στη χώρα μας τα μεσαία εισοδήματα υφίστανται εξοντωτική επιβάρυνση από φόρους & εισφορές!

Αυτή η αντιστροφή της κλίμακας σηματοδοτεί την κοινωνικά άδικη δομή της φορολογικής επιβάρυνσης της εργασίας. Και σε αντίθεση με ό,τι γνωρίζαμε ως τώρα, στη φορολόγηση της εργασίας οι ευπορότεροι επιβαρύνονται λιγότερο!

Προσοχή όμως, η αντιστροφή της κλίμακας δε σημαίνει ότι τα υψηλά εισοδήματα στην Ελλάδα αντιμετωπίζονται ευνοϊκά. Αντιθέτως, οι ελληνικοί φορολογικοί συντελεστές για εισοδήματα 40.000€ ως 250.000€ είναι οι υψηλότεροι στην Ευρωζώνη!!!Σημαίνει όμως ότι στη χώρα μας τα μεσαία εισοδήματα υφίστανται εξοντωτική επιβάρυνση από φόρους & εισφορές!

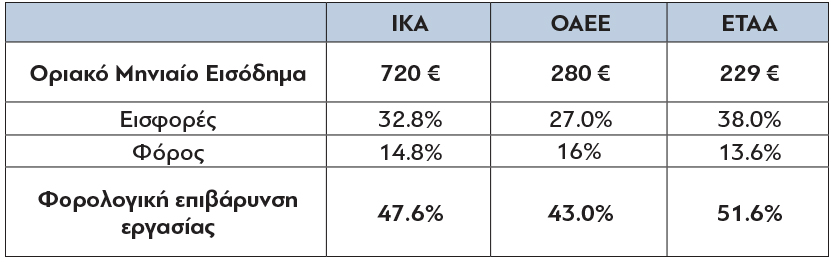

Κάρτα 4ηΥπερφορολόγηση χαμηλών εισοδημάτων

Υπάρχει ένα οριακό σημείο, κάτω απ’ το οποίο οι ασφαλιστικές επιβαρύνσεις των αυτοαπασχολούμενων είναι διοικητικά καθορισμένες και δεν επηρεάζονται από το ύψος των κερδών. Αλλά πάνω από το οριακό σημείο, το πρόσθετο κέρδος του αυτοαπασχολούμενου επιβαρύνεται τόσο από φόρους όσο και από εισφορές.

Αντίστοιχα για τους μισθωτούς υπάρχει ένα οριακό σημείο κάτω απ’ το οποίο τα εισοδήματά τους δεν φορολογούνται (αφορολόγητο). Πάνω από αυτό το όριο η πρόσθετη μισθολογική δαπάνη του εργοδότη επιβαρύνεται τόσο από φόρους όσο και από εισφορές.

Το οριακό σημείο αντιστοιχεί σε (οριακό) μηνιαίο εισόδημα του εργαζόμενου, διαφορετικό για κάθε κατηγορία ασφαλισμένων. Πάνω από αυτό το όριο η επιβάρυνση του εισοδήματος των εργαζομένων από φόρους & εισφορές είναι υψηλή.

Πίνακας 3. Οριακό Μηνιαίο Εισόδημα

ΙΚΑΤο οριακό μηνιαίο εισόδημα ανέρχεται στα 720€. (Αντιστοιχεί σε μισθολογική δαπάνη 12.858€).

Κάθε ευρώ άνω των 720€ φορολογείται με 47,6% πριν φτάσει στον εργαζόμενο.

Κάθε ευρώ άνω των 720€ φορολογείται με 47,6% πριν φτάσει στον εργαζόμενο.

ΟΑΕΕΤο οριακό μηνιαίο εισόδημα ανέρχεται στα 280€. (Αντιστοιχεί σε κέρδη προ φόρων και εισφορών 7.032€).

Κάθε ευρώ άνω των 280€ φορολογείται με 43%, πριν φτάσει στον εργαζόμενο.

Κάθε ευρώ άνω των 280€ φορολογείται με 43%, πριν φτάσει στον εργαζόμενο.

ΕΤΑΑΤο οριακό μηνιαίο εισόδημα ανέρχεται στα 229€. (Αντιστοιχεί σε κέρδη προ φόρων και εισφορών 7.032€).

Κάθε ευρώ μηνιαίου εισοδήματος άνω των 229€ φορολογείται με 51,6%πριν φτάσει στον εργαζόμενο.

Κάθε ευρώ μηνιαίου εισοδήματος άνω των 229€ φορολογείται με 51,6%πριν φτάσει στον εργαζόμενο.

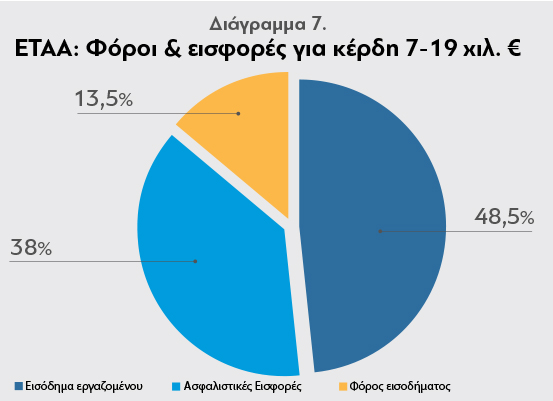

Κάρτα 5ηΤο αγκάθι της μεταρρύθμισης Κατρούγκαλου

Η υπερφορολόγηση υψηλών εισοδημάτων των αυτοαπασχολουμένων συζητήθηκε πολύ, αλλά το μεγάλο πρόβλημα είναι η υπερφορολόγηση των χαμηλών εισοδημάτων, όπου συγκεντρώνεται και η πλειονότητα των αυτοαπασχολούμενων.

Μετά την ασφαλιστική μεταρρύθμιση, οι ασφαλισμένοι του ΕΤΑΑ με εισόδημα 7.000-19.0000€ επιβαρύνονται με φόρους/εισφορές συνολικού ύψους 52%!! Δηλαδή, αυτοαπασχολούμενος με ετήσια κέρδη 7.032€ καταλήγει με μηνιαίο εισόδημα 229€, και για κάθε επιπλέον ευρώ που κερδίζει, αποδίδει σε φόρους & εισφορές το 52%!

Και είναι πολύ άδικο και παράδοξο, εργαζόμενοι των 229€ να καταβάλλουν σε φόρους/εισφορές ποσοστό εισοδήματος αντίστοιχο μ΄ εκείνο που καταβάλλουν (μόνο σε φόρους) οι πλέον εύποροι Έλληνες και Ευρωπαίοι φορολογούμενοι.

Βέβαια, οι εισφορές δεν είναι φόροι και υψηλότερες εισφορές συνεπάγονται υψηλότερη σύνταξη. Αυτό αληθεύει, κυρίως για τους χαμηλόμισθους.

Ακόμη κι έτσι όμως, δεν υπάρχει περίπτωση να οικοδομήσεις φορολογική συνείδηση σε μια κοινωνία, στην οποία τα εισοδήματα στο επίπεδο της φτώχιας «φορολογούνται» με 50%.

Αντιθέτως, προσφέρεις τεράστιο κίνητρο για φοροδιαφυγή ακόμα και στα πολύ χαμηλά κλιμάκια. Κι όχι μόνο κίνητρο αλλά και ηθική νομιμοποίηση.

Αυτό είναι το μεγάλο αγκάθι της ασφαλιστικής μεταρρύθμισης Κατρούγκαλου στον τομέα της αυτοαπασχόλησης.

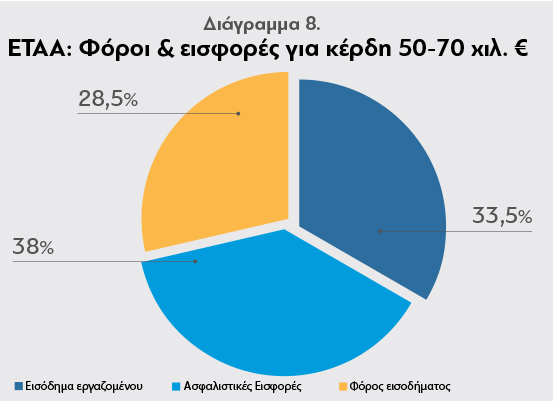

Κάρτα 6ηΗ φορολογική βάση του brain drain

Ο ασφαλισμένος του ΕΤΑΑ, για να αυξήσει το μηνιαίο εισόδημά του κατά 559€ (από 1.829€ σε 2.388€), πρέπει ν’ αυξήσει τα κέρδη του κατά 20.000€ (από 50.000 στις 70.000).

Στα χέρια του θα φτάσει μόλις το 33,5% της αύξησης των κερδών. Το υπόλοιπο 66,5% θα αποδοθεί σε φόρους & εισφορές.

Ο μισθωτός, για να αυξήσει το μηνιαίο εισόδημά του κατά 569€ (από 2.151€ σε 2.720€) πρέπει ο εργοδότης του να αυξήσει τη μισθολογική δαπάνη κατά 20.000€ (από 50.000 στις 70.000). Το 34% της αύξησης της μισθολογικής δαπάνης φτάνει στον μισθωτό, το υπόλοιπο 66% αποδίδεται σε φόρους & εισφορές.

Με μια διεσταλμένη θεώρηση, φόρος είναι ό,τι δεν είναι ανταποδοτικό αλλά αναδιανεμητικό. Είτε καταβάλλεις 4.000€ ετησίως σε εισφορές περίθαλψης είτε 400€, τις ίδιες υπηρεσίες περίθαλψης απολαμβάνεις. Είτε καταβάλλεις στον ΟΑΕΔ 3000€ είτε 300€, το ίδιο επίδομα ανεργίας θα λάβεις. Ακόμα και για τη σύνταξη, που οι εισφορές έχουν και ανταποδοτική και αναδιανεμητική διάσταση, οι εισφορές που αναλογούν σε εισοδήματα μεταξύ 50.000€ και 70.000€ προσφέρουν ελάχιστη ανταπόδοση. Κάλλιστα μπορούν να λογίζονται ως φόρος!

Και περνάμε έτσι στο επόμενο παράδοξο. Τα εισοδήματα 50.000-70.000€ φορολογούνται με συντελεστή 67%, ενώ τα εισοδήματα άνω των 100.000€ φορολογούνται με 54%. Εδώ βρίσκεται ο φορολογικός τάφος της μεσαίας τάξης και η φορολογική βάση του brain drain.

Στο παρελθόν, η φτωχή Ελλάδα εξήγαγε ανειδίκευτο εργατικό δυναμικό. Σήμερα οι έλληνες οικονομικοί μετανάστες είναι επιστήμονες με εξειδίκευση, δεξιότητες και ταλέντα. Αυτό ορίζεται ως brain drain και σχετίζεται άμεσα με τη φορολογία της εργασίας.

Μια επιχείρηση που επενδύει σε εργαζομένους υψηλών προσόντων και δεξιοτήτων, καταβάλλει και ανάλογες αμοιβές. Στην Ελλάδα όμως, για κάθε τρία ευρώ που δαπανά η επιχείρηση για έναν εργαζόμενο «υψηλά» αμειβόμενο, τα δύο ευρώ καταλήγουν σε φόρους και εισφορές. Ακριβέστερα, για να ανεβεί η καθαρή αμοιβή ενός εργαζομένου από €2.000 σε €2.500, η επιχείρηση πρέπει να ξοδέψει €1.500! Εξαιρετικά ακριβό σπορ να απασχολείς εργαζομένους υψηλών προδιαγραφών.

Και μπορεί να φαντάζει πολυτέλεια σήμερα το μηνιαίο εισόδημα 2.500€, όμως χωρίς κίνητρο δεν προσελκύεις, δεν συγκρατείς τους καλύτερους. Κι αν έχετε υπόψιν άλλες οικονομίες που κατάργησαν το «ατομικό κίνητρο», θυμηθείτε ότι έκλειναν και τα σύνορά τους. Σήμερα, εδώ, χωρίς κίνητρα, με δυστοπικό εργασιακό περιβάλλον και σύνορα ανοιχτά, το brain drain είναι απλώς αναπόφευκτο.

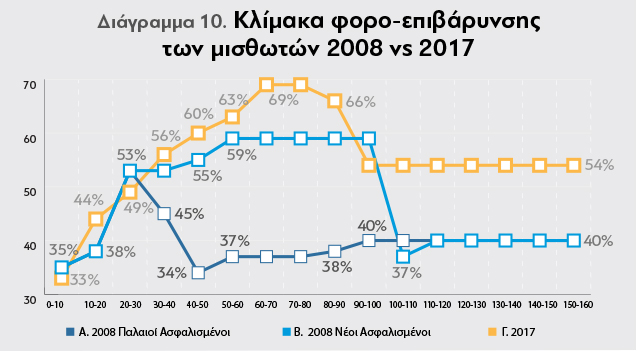

Κάρτα 7ηΟι μισθωτοί πριν την κρίση και σήμερα

Υψηλή επιβάρυνση της μισθωτής εργασίας από φόρους & εισφορές υπήρχε και πριν την κρίση. Αφορούσε όμως μόνο στους νέους ασφαλισμένους (ασφαλισμένοι μετά το 1993) και δεν είχε ουσιαστική επίδραση στην αγορά εργασίας.

H μπλε γραμμή (Α) αποτυπώνει πώς φορολογούσαμε τη μισθωτή εργασία το 2008.

Η γαλάζια γραμμή (Β) πώς νομίζαμε ότι φορολογούσαμε τη μισθωτή εργασία το 2008.

Και η κίτρινη γραμμή (Γ) πώς φορολογούμε τη μισθωτή εργασία σήμερα.

Η γαλάζια γραμμή (Β) πώς νομίζαμε ότι φορολογούσαμε τη μισθωτή εργασία το 2008.

Και η κίτρινη γραμμή (Γ) πώς φορολογούμε τη μισθωτή εργασία σήμερα.

Το 2008 υπήρχαν στο ΙΚΑ δύο ταχύτητες ασφαλισμένων, οι «παλαιοί», των οποίων ο ασφαλιστικός βίος είχε ξεκινήσει πριν το 1993, και οι «νέοι», που ξεκίνησαν μετά το 1993. Οι «παλαιοί» ασφαλισμένοι είχαν …προνοήσει για τη γενιά τους, δεν κατέβαλλαν εισφορές για το τμήμα του μικτού μισθού άνω των 2.388€. Γι΄αυτό διαφέρει η γραμμή Α από τη Β.

Επίσημη ασφαλιστική πολιτική το 2008 ήταν εκείνη που αφορούσε στους «νέους» ασφαλισμένους, οι οποίοι για μικτές αποδοχές άνω των 2.388€ κατέβαλλαν περισσότερες εισφορές και είχαν υψηλότερη φορολογική επιβάρυνση (γραμμή Β) από τους «παλαιούς» (γραμμή Α).

Όμως, τα χρόνια πριν την κρίση, οι «νέοι» ασφαλισμένοι, όντες ακόμη νέοι και εργασιακά ανώριμοι, ήταν χαμηλόμισθοι. Μεσαίους και υψηλούς μισθούς, άνω των 2.388€, απολάμβαναν τότε κυρίως οι ωριμότεροι εργαζόμενοι, που κατά κανόνα ανήκαν στην κατηγορία των «παλαιών» ασφαλισμένων.

Κατά συνέπεια, η συντριπτική πλειονότητα των μισθωτών με μεσαίους και υψηλότερους μισθούς υφίσταντο τη χαμηλότερη φορολογική επιβάρυνση (γραμμή Α) και όχι την επίσημη υψηλή φορολογική επιβάρυνση (γραμμή Β).

Μέχρι την κρίση, η οικονομία μας ουσιαστικά λειτουργούσε με την γραμμή Α. Στα χρόνια της κρίσης μετακινηθήκαμε στη γραμμή Γ. Και το άλμα, το πρόσθετο φορολογικό βάρος επί της εργασίας, είναι τεράστιο.

Επειδή, ωστόσο, μπήκαμε στην κρίση εξοικειωμένοι με τους υψηλούς ονομαστικούς συντελεστές εισφορών του παρελθόντος, δεν αποκτήσαμε επίγνωση του βάρους που επέφερε στην οικονομία, στην αγορά εργασίας και στην κοινωνία η καθολική εφαρμογή των λάθος κανόνων, η εξοντωτική φορολογική επιβάρυνση της εργασίας.

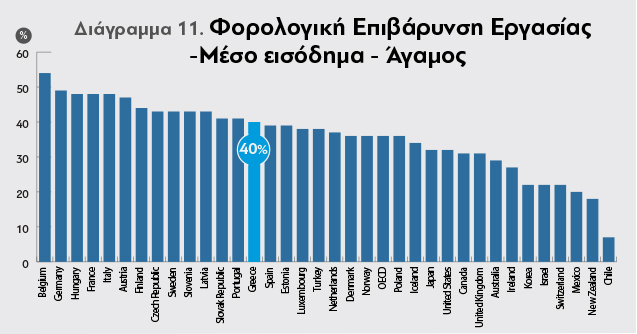

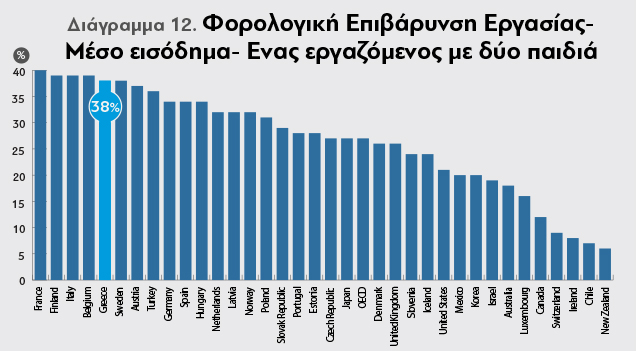

Κάρτα 8ηΦορολογική επιβάρυνση εργασίας στις χώρες του ΟΟΣΑ

Η Ελλάδα δεν είναι η μοναδική χώρα, όπου οι εργαζόμενοι καταβάλλουν υψηλούς φόρους & εισφορές (Συγκριτικά στοιχεία για μισθωτούς, ΟΟΣΑ εδώ).

13 χώρες-μέλη του ΟΟΣΑ, όλες ευρωπαϊκές, έχουν υψηλότερο δείκτη φορολογικής επιβάρυνσης της μισθωτής εργασίας (μέσο εισόδημα-άγαμος) από την Ελλάδα.

Η σύγκριση, όμως, δεν τελειώνει εδώ. Στη Ευρώπη οι υψηλοί φόροι & εισφορές χρηματοδοτούν ένα ισχυρό κοινωνικό κράτος, ανταποδοτικό προς τους εργαζόμενους. Όταν τα νοικοκυριά έχουν αυξημένες ανάγκες ή πολύ χαμηλά εισοδήματα στηρίζονται με επιδόματα & φοροαπαλλαγές.

Ενδεικτικά, όταν το νοικοκυριό έχει παιδιά, άρα αυξημένες ανάγκες, τα βάρη στα εισοδήματα των εργαζομένων στις περισσότερες ευρωπαϊκές χώρες μειώνονται δραστικά. Η Ελλάδα αποτελεί εξαίρεση.

Στη φορολογική επιβάρυνση της οικογένειας με παιδιά η Ελλάδα κάνει «πρωταθλητισμό»! Εδώ βρίσκεται η φορολογική βάση της ακραίας υπογεννητικότητας των Ελληνίδων και η απόδειξη ότι βαδίζουμε στη δημογραφική κατάρρευση υπνοβατώντας.

Η υστέρηση της Ελλάδας στη στήριξη της οικογένειας είναι ένα μόνο παράδειγμα της γενικότερης υστέρησης του κοινωνικού κράτους. Οι φόροι στην Ελλάδα φαντάζουν δυσβάστακτοι, γιατί δεν είναι ανταποδοτικοί.

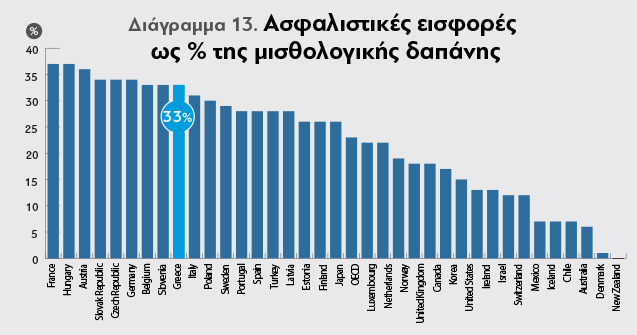

Κάρτα 9ηΑσφαλιστικές εισφορές στις χώρες του ΟΟΣΑ

Η Ελλάδα ανήκει στο κλαμπ των χωρών με τις υψηλότερες ασφαλιστικές εισφορές. (Σημειώστε ότι ο ΟΟΣΑ χρησιμοποιεί ως βάση αναφοράς τη μισθολογική δαπάνη και όχι τις μικτές αποδοχές, γι’ αυτό η Ελλάδα εμφανίζεται με ασφαλιστικές εισφορές ΙΚΑ 33% και όχι 41% όπως έχουμε συνηθίσει – βλέπε κάρτα #2)

Στα χαμηλά εισοδήματα, οι υψηλές ασφαλιστικές εισφορές αντισταθμίζονται, ως ένα βαθμό, από το σχετικά υψηλό αφορολόγητο, το οποίο όμως θα μειωθεί δραστικά το 2020.

Τα μεσαία εισοδήματα από εργασία, σε αντίθεση με τις περισσότερες χώρες, φορολογούνται στην Ελλάδα με πολύ υψηλούς φορολογικούς συντελεστές. Για την ακρίβεια, τους υψηλότερους στην Ευρωζώνη (42% για εισοδήματα >30.000€, 51,5% για εισοδήματα > 40.000€). Γι΄αυτό η φορολογική επιβάρυνση της εργασίας για μεσαία εισοδήματα εκτινάσσεται σε αστρονομικά επίπεδα που συναντά κανείς μόνο στη Γαλλία και στο Βέλγιο.

Κάποιες χώρες εξισορροπούν τις υψηλές ασφαλιστικές εισφορές με χαμηλούς φορολογικούς συντελεστές. Ουγγαρία και Τσεχία π.χ. έχουν υψηλές ασφαλιστικές εισφορές αλλά σταθερό, χαμηλό φορολογικό συντελεστή 15%.

Κάρτα 10ηΑσφαλιστικές εισφορές & Φορολογικοί συντελεστές

Πολλές χώρες ακολουθούν συμπληρωματική πολιτική εισφορών και φορολογίας. Έτσι, τα εισοδήματα της εργασίας δεν επιβαρύνονται ταυτόχρονα από υψηλές ασφαλιστικές εισφορές και υψηλούς φορολογικούς συντελεστές. Για το τμήμα των εισοδημάτων που επιβαρύνεται με ασφαλιστικές εισφορές ισχύουν χαμηλοί φορολογικοί συντελεστές.

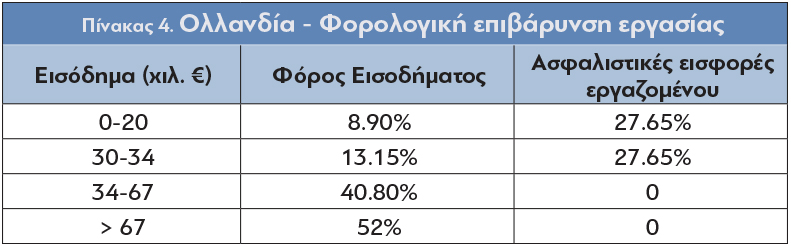

Τέτοιο παράδειγμα είναι η Ολλανδία εδώ. Έχει θεσπίσει όριο εισοδήματος τις 34 χιλ.€. Πάνω από το όριο παύουν να καταβάλλονται οι περισσότερες ασφαλιστικές εισφορές, ενώ μέχρις αυτό το όριο ισχύουν χαμηλοί φορολογικοί συντελεστές.

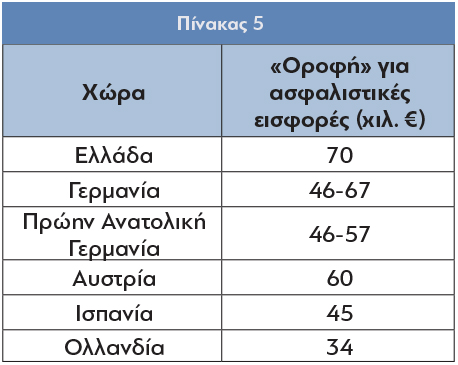

Στην Ελλάδα έχουμε πολύ υψηλότερη «οροφή» (εισοδηματικό όριο πάνω απ’ το οποίο δεν αποδίδονται ασφαλιστικές εισφορές) και από χώρες με πολύ υψηλότερους μέσους μισθούς.

Στη Γερμανία, σχεδόν 30 χρόνια μετά την ένωση, εξακολουθούν να υπάρχουν διαφορές στους μισθούς μεταξύ πρώην Ανατολικής και Δυτικής Γερμανίας. Το γερμανικό ασφαλιστικό σύστημα λαμβάνει υπόψιν του αυτό το μισθολογικό χάσμα (~20%) και προβλέπει χαμηλότερη οροφή για τις ασφαλιστικές εισφορές των εργαζόμενων στην πρώην Ανατολική Γερμανία (Πίνακας 5) εδώ. Κατ’ αναλογίαν η οροφή στην Ελλάδα θα έπρεπε να είναι πολύ χαμηλότερα.

Ομως το στρεβλό ελληνικό σύστημα έχει «προνοήσει» ώστε οι υψηλοί συντελεστές εισφορών να συνυπάρχουν με υψηλούς συντελεστές φόρου εισοδήματος, με αποτέλεσμα την εξοντωτική φορολογική επιβάρυνση της εργασίας.

Ο συνδυασμός όλων των παραμέτρων φέρνει την Ελλάδα στη χειρότερη θέση, μαζί με τη Γαλλία και το Βέλγιο. Μόνο που η Ελλάδα μαστίζεται από υψηλή ανεργία και χρειάζεται πιο φιλική προς την εργασία φορολογική πολιτική.

Στη Γαλλία, η μείωση των εισφορών είναι προτεραιότητα στην ατζέντα Μακρόν. Και το Βέλγιο, ήδη από το 2015, μειώνει σταδιακά τις εργοδοτικές εισφορές (συνολική μείωση 7,5% μέχρι το 2018). Η Ελλάδα, όμως, κινείται στην αντίθετη κατεύθυνση, αύξησε τις ασφαλιστικές εισφορές τη διετία 2015-2016!

Η κυβέρνησή μας δεν φαίνεται να καταλαβαίνει.

Επίλογος

Έχουμε από τις υψηλότερες ασφαλιστικές εισφορές στην Ευρώπη -δηλαδή στον κόσμο.

Έχουμε τους υψηλότερους φορολογικούς συντελεστές στην Ευρώπη -δηλαδή στον κόσμο.

Η συνδυαστική επιβάρυνση της εργασίας από φόρους και εισφορές είναι εξαιρετικά υψηλή και σε πλήρη αναντιστοιχία με τη φτωχή ανταπόδοση του κοινωνικού κράτους προς τους εργαζόμενους.

Έχουμε τους υψηλότερους φορολογικούς συντελεστές στην Ευρώπη -δηλαδή στον κόσμο.

Η συνδυαστική επιβάρυνση της εργασίας από φόρους και εισφορές είναι εξαιρετικά υψηλή και σε πλήρη αναντιστοιχία με τη φτωχή ανταπόδοση του κοινωνικού κράτους προς τους εργαζόμενους.

Οι ασφαλιστικές μεταρρυθμίσεις των μνημονίων εξίσωσαν τους ασφαλισμένους στο λάθος. Εξίσωση των παλαιών μισθωτών με τους νέους (2013), εξίσωση των αυτοαπασχολούμενων με τους μισθωτούς (2017) και, τελικά, καθολική υπερφορολόγηση της εργασίας.

Ο συνδυασμός χαμηλής ποιότητας κοινωνικών παροχών, απαξίωσης του συνταξιοδοτικού συστήματος στη συνείδηση των πολιτών, υψηλών ασφαλιστικών εισφορών και υψηλών φορολογικών συντελεστών είναι τοξικός: δημιουργεί φοροφυγάδες, ανέργους & θέσεις εργασίας χαμηλών αμοιβών και χαμηλών προσόντων.

Ο κοινωνικός διάλογος για τη μείωση των εισφορών της μισθωτήςεργασίας -ένα από τα βασικά προβλήματα της ελληνικής οικονομίας- παραμένει σχετικά υποβαθμισμένος, καθώς δεν έχει γίνει πλήρως αντιληπτό το μέγεθος της φορο-επιβάρυνσης που προστέθηκε στην μισθωτή εργασία στα χρόνια της κρίσης.

Είναι απόλυτη προτεραιότητα η μείωση και ο εξορθολογισμός της δομής των ασφαλιστικών εισφορών -όχι ειδικά για τους αυτοαπασχολούμενους αλλά για όλους. Είναι η πρώτη αναγκαία και επείγουσα παρέμβαση στη φορολογική πολιτική.

πηγη

πηγη

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου